社長ブログ〜積小為大〜

キャッシュフローが出ない不動産投資はダメか?<数字検証篇その1:都心RC造>

大和財託の藤原です。

12月に入りました。

実働あと3週間となり1年間あっという間だったなと感じます。

今年も社会はコロナで騒がれた一年でしたが、ワクチン接種が進み正常化への希望が見えた一年でもありました。

来年にはマスク着用などもなくなり、自由に海外にも行けたり行動制限が一切なくなり、落ち込んだ日本経済復活の一年となればと切に願います。

当社としてもコロナで完全に思い通りに事業展開できていなかったので、コロナ明けは大躍進できるよう今から準備しておきます。

まずは残り1か月、年内駆け抜けたいと思います。

本題です。

本日は前回の続きで、

キャッシュフローが出ない不動産投資

についてです。

前回の記事はこちら

多くの方が不動産投資をする目的は、保有中のキャッシュフローを得ていきたい、ということです。

安定収益源の構築、本業に変わる収益源確保、第二の収益源構築、などがその目的です。

そういった必要が無い方にとっては、今回のテーマであるキャッシュフローが出ない不動産投資、言い換えると、相続税対策や将来の売却キャッシュフローを得ていく不動産投資は、選択肢の一つとなります。

どういった物件がその対象になり得るかは、前回提示した以下のような物件となります。

①都心部の新築・築浅RC造物件

②購入価格に対して実売土地値の割合が高い物件(構造、築年数などは不問)

今回は具体の数字を用いて、投資パフォーマンスを評価してみます。

①都心部の新築・築浅RC造物

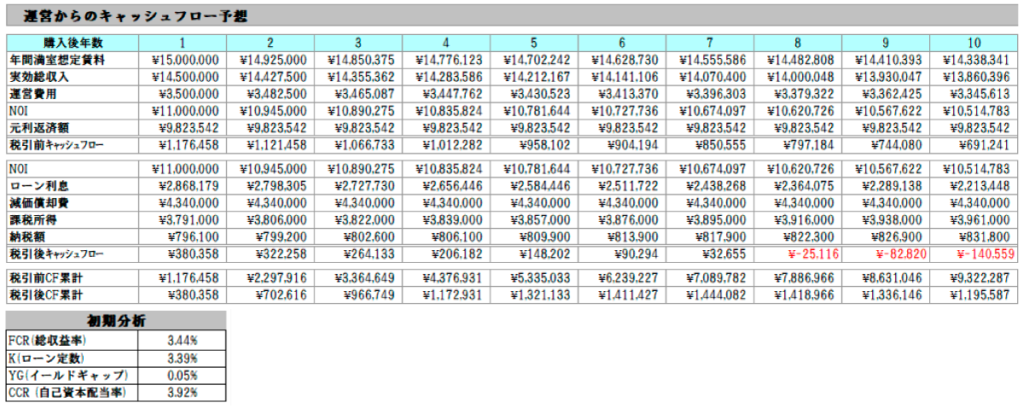

現在の融資状況を踏まえ一定の自己資金を投下してのシミュレーションとします。

法人名義での保有、適用税率は21%とします。

【サンプル物件概要】

構造:RC造

築年数:新築

物件金額:30,000万円

購入諸費用:2,000万円 ※全て土地建物に分けて資産計上

総投資額:32,000万円(土地18.000万円、建物14,000万円、建物のうち建物付属設備2,800万円)

年間満室想定賃料:1,500万円 ※毎年0.5%下落

表面利回り:5.0%

空室損・滞納損:50万円(家賃の3.33%)

運営費用:350万円(家賃の23.33%)

NOI:1,100万円

総収益率FCR:3.43%

【融資条件】

借入金額:29,000万円

金利:1.0%

融資期間:35年(元利均等返済)

元利返済額:982.3万円

ローン定数k:3.38%

イールドギャップ:0.05%

一年目の税引前キャッシュフロー = NOI - 元利返済額 = 1,100万円 - 982.3万円 = 117.7万円

自己資金投下部分に関してのみキャッシュフローが出る投資となり、借入部分からのキャッシュフローはほぼ出ません。

※不動産投資の税引前キャッシュフロー = 自己資金 × FCR + 借入金額 × イールドギャップ

キャッシュフロー目的のみで考えると、この物件は投資対象となりにくいですが、資産性が保たれる物件であれば、長期運用により投資として成り立ちます。

おもに相続税対策が主たる目的と言えるでしょう。

投資全体のシミュレーションを示します。

投資方針および売却前提を以下の通りとします。

【投資方針・売却条件】

保有期間:10年間

物件売却金額:28,000万円

売却時年間満室想定賃料:1,433万円

売却表面利回り:5.12%

売却諸費用:950万円

10年経過しても利回り水準は変わらないような立地という事です。

ただし賃料下落分だけ売却金額が購入時より2,000万円下がった形となっています。

シミュレーション結果は以下の通りです。

一年目は税引後キャッシュフローは38万円となりました。

RC造という特性上、一年あたりの減価償却費が取れずに、課税所得が379万円となったことが大きいです。

イールドギャップがほぼ取れず、借入レバレッジが効いておらず投資額に対してのキャッシュフローが非常に薄い状態です。

10年後には税引前キャッシュフローが69.1万円、税引後キャッシュフローが-14万円となりました。

税引前で5,328万円のキャッシュフローが出ていますが、売却課税所得がマイナスになることで納税は無く、税引後キャッシュフローも同額となります。

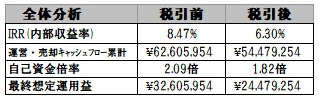

結果として、内部収益率IRRは税引後で6.30%となりました。

10年間の運用期間での投資利回りとなります。

現金の増減で見ると、自己資金3,000万円を投資し10年間運用した結果5,447万円手元に残った、となります。

2,447万円現金が増えたという事です。(1.82倍になった)

以上の通り、投資としては一応成り立っています。

保有中のキャッシュフローは薄いものの、借り入れの返済が進むことと物件の値下がりが起きにくいことにより売却時に投資資金を一気に回収する投資となります。

ここでは解説しませんが、収益不動産を保有すると市場価値と相続税評価額に大きな差があるので、相続税を圧縮する効果も得られます。

よってこのような物件を購入する目的は、お金を増やすことよりも、今ある資産を守る、ということが主たる目的になります。

資産を不動産に替え不動産税制を活用し相続税を節税しつつ、一定の運用リターンを得ていく、という位置づけです。

一部の限られた方向けの不動産投資法と言えるでしょう。

次回に続きます。

大和財託株式会社 藤原

▼ 私藤原のTwitterです。不動産投資・賃貸経営はもちろんのこと、経営・ビジネスノウハウ、筋肉などについてツイートしています。フォローよろしくお願いします!

▼今、資産運用は必須の時代!次世代不動産投資「みんなで資産運用」

▼土地の特性にあわせた活用方法で、相続税対策と収益性両方をかなえる土地活用を提案する一冊。