社長ブログ〜積小為大〜

築古不動産投資による節税効果 その④損しない売却水準(法人)

大和財託の藤原です。

7月に入りました。

7月1日は当社の創立記念日となっており、今般8周年を迎えることが出来ました。

社内向けに資料を作っていたら、創業時のオフィスや私(32歳)の写真が出てきました。

最初のオフィスは10坪で家賃15万円でした。

金なし、コネなしで一人で始めた会社ですが、今では80名近くの社員の方々が働き、東京・大阪の一等立地にオフィスを構えられるようになりました。

売上・利益は創業以来増収増益を続けており、今期(21年8月期)も大幅増収増益の着地見込みとなっています。

これもひとえに、

お取引いただいているお客様の皆様

当社の事業推進のために協力頂いている取引業者の皆様

会社方針に基づき日々業務を一生懸命行ってくれている社員の皆様

のおかげです。

誠にありがとうございます。

9年目に突入しましたが、これからも創業時の想いを大切に、

収益不動産を活用した資産運用コンサルティング事業を通じて社会に貢献し、日本を代表する企業になり世界を変えてまいります。

本題です。

シリーズで解説している

築古不動産投資による節税効果

についてです。

築古不動産投資をすることで減価償却費により節税なるのですが、その手法について次のような意見を頂きました。

①「築古物件には長期融資がつかないので、売却時に売れずに困る」

②「土地と建物の割合について恣意的に建物割合を上げるのは税務上問題がある」

③「不動産投資の減価償却によって節税できたとしても、税の繰延であり全く意味が無い」

これまでの解説は以前のブログ記事を参照してください。

築古不動産投資による節税効果 その①融資期間

築古不動産投資による節税効果 その②建物金額

築古不動産投資による節税効果 その③法人名義での効果

前回の記事で保有中と売却時で同じ税率が適用される法人であっても収益不動産を活用した節税はメリットがあるという解説をしましたが、

前提としてシミュレーションは5年後の売却金額が購入金額の90%でした。

今回は、売却金額を変化させて、どのくらいまでの下落であれば損をしないか、という点を検討してみたいと思います。

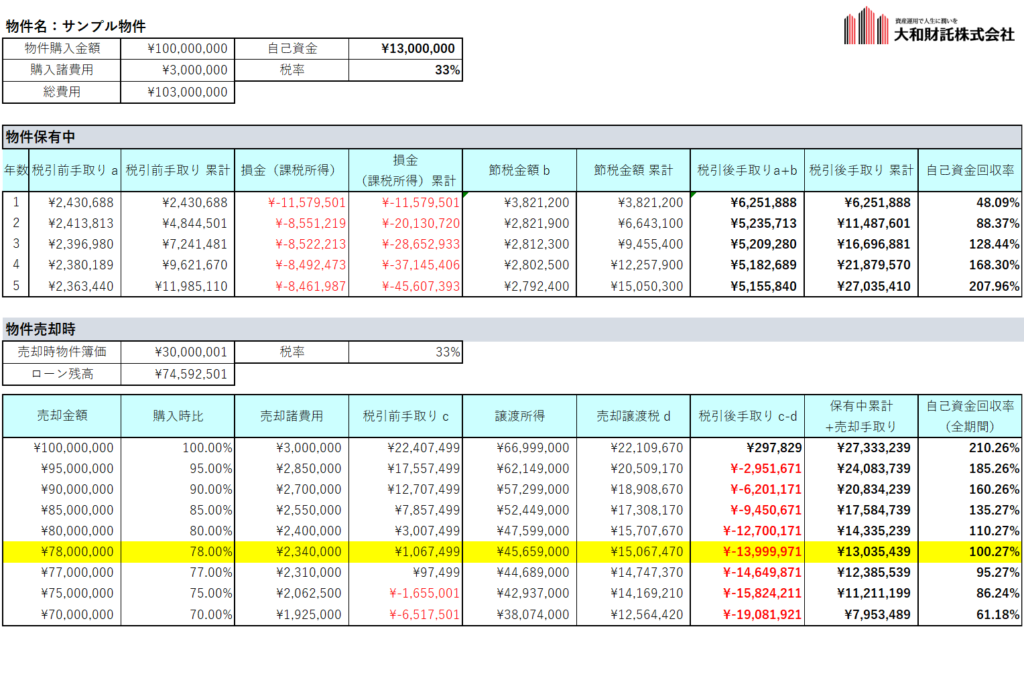

◆サンプル物件データ (前回と同じ)

保有名義:法人(適用税率33%)

【物件概要】

構造 軽量鉄骨造

築年数 30年

物件金額 10,000万円

購入諸費用 300万円 ※全て購入初年度に費用計上する

投資総額 1億円(土地3,000万円、建物7,000万円)

年間家賃収入 900万円 ※毎年0.25%下落

表面利回り 9.0%

空室滞納損 年間家賃収入の5%

運営費用 年間家賃収入の20%

【融資条件】

借入金額 9,000万円(自己資金1,300万円)

金利 1.5%

融資期間 25年(元利均等返済)

【投資方針】

保有期間 5年

売却諸費用 売却金額の3%

売却金額を変化させて、投資トータルでどうなったかをまとめたのが以下の表となります。

表の見方を解説します。

表上部が物件保有中のキャッシュフローを通常とは別の切り口で表しています。

税引前手取りは、物件から発生した税引前キャッシュフローとなります。

損金(課税所得)は、物件NOIから支払利息と減価償却機、物件購入諸費用を引いて、法人でいえば税務会計上の損金トータルとなります。

節税金額は、上記損金計上により節税できた金額です。

税引後手取りは、税引前手取りと節税金額を合算した金額となります。

自己資金回収率は、投資初期に投じた自己資金(今回の例では1300万円)をどの程度回収できたか、を表します。

今回のケースでは、5年間の保有期間で、税引後手取2703万円を得て、自己資金回収率は207.96%となりました。

続いて表下部の解説です。

一番左側の売却価格を変化させています。

税引前手取りは、譲渡税を支払う前の一時的な売却手取りとなります。

譲渡所得は、売却金額-売却時物件簿価-売却諸費用で求められます。

売却譲渡税は、上記譲渡所得に税率(今回だと33%)をかけて求められます。

税引後手取りは、税引前手取りから売却譲渡税を引いて求められ、売却における最終手取りとなります。

保有中累計+売却手取りは、保有中の税引後手取り累計金額と売却時の税引後手取りを合算したもので、投資全体としての最終手取り金額です。

自己資金回収率(全期間)は、投資初期に投じた自己資金(1300万円)を、全投資期間を通じてどの程度回収できたか、を表しています。

売却金額によって、最終的な投資パフォーマンス、節税効果が変わりますので、売却金額がどうなるかはとても重要です。

具体に見ていきますと、売却金額が購入時と同じ1億円であった場合、最終的な手取りは2733万円となり、自己資金回収率は210.26%となります。

前回の例で想定した売却金額9000万円(10%下落)の場合で、手取り2083万円、自己資金回収率160.26%です。

では、損をせずに税の繰り延べになる売却金額水準はいくらかといえば、今回のケースですと7800万円となります。購入時から5年間で22%下落したときです。

言い方を変えると、購入金額から20%程度安く売却しても損はしない、ということです。

いかがでしょうか。当社に税金対策でコンサルティングを受けに来られる方(事業をされている中小企業経営者の方)に、本内容をお伝えすると、皆様とても驚かれます。

※今回の事例は保有時と売却時で税率差が取れない事業法人を想定していますので、個人の場合はもっと異なる結果となります。(後日解説します)

購入時から5年経過で20%以上も下落してしまう物件というと、はっきり言ってめちゃくちゃゴミ物件になります。

一般的に、こういった築古物件は、物件金額に対する土地価値の割合が高く、金額が落ちにくいという特性があります。

当社のことで言えば、建物内外に資本的支出を行いバリュエーションを上げ、金融機関からの融資も受けやすくしており、

売却出口で購入する方も税金対策を必要とする富裕層となりますので、過去の実績上、20%以上下落しても売買は一度たりともありません。

(具体の金額は利害関係者が多岐にわたるためあえて明言しませんが)

当社のようなパッケージ化された物件でない場合で税金対策しようとする場合は、特に土地値に着目して物件を購入することが良いです。

※この場合は、合理的に建物金額の割合を高くすることが色々大変だったりしますが。

これまでの一連の記事で法人における築古不動産投資での節税について、その効果と売却水準についてご理解いただけたと思います。

最後に前回の記事でも書きましたが、改めて事業法人が築古不動産投資で節税・税の繰り延べをするメリットをご紹介しておきます。

・他の節税方法とは異なり融資を利用できるため現金流出が少なく、かつ拘束されないため自由度が極めて高い

世の節税の多くは初期に減価償却資産分の多額の現金が流出したり、保険などであれば毎年支払いが発生しますが、不動産投資の場合は物件金額全額を現金で賄う必要が無く、キャッシュアウトに対しての節税効率が極めて高くなります。

これは一昔認められていた航空機レバレッジドリースと同じことができてしまうってことです。

・タックスマネジメントが自在にでき決算対策に役立つ

保有中は税の繰延で支払う税金を抑え、決算対策で利益が欲しいときは売却する事で益出しが出来る、利益調整装置の役割を果たします。

・税の繰延により節税出来たお金は、無利息での資金調達と同じ効果

企業経営においては現金を多く持ちキャッシュポジションを高めておくことは、今般のコロナショックのような不測の事態においても経営を継続させることに極めて有効です。

通常現金を調達するには外部から借りてくる必要がありそこには金利が発生しますが、繰り延べによって手元において置けた現金は無金利で借りたことと同じです。

・保有中はキャッシュが得られる

保有中は賃料収益が得られ企業経営の資金繰りに貢献します。そして減価償却によって節税も可能となり、ダブルでメリットがあります。

本日は以上です。

次回は、個人名義で築古不動産投資をした場合の節税効果について解説します。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますのでぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki

▼今、資産運用は必須の時代!次世代不動産投資「みんなで資産運用」

▼土地の特性にあわせた活用方法で、相続税対策と収益性両方をかなえる土地活用を提案する一冊。