社長ブログ〜積小為大〜

築古不動産投資による節税効果 その②建物金額

大和財託の藤原です。

6月に入りました。

緊急事態宣言が延長され、未だに正常とは程遠い環境です。

飲食店を経営されている方々は本当に厳しい状況になっております。

(感染経路の割合としては小さい飲食店を締め付けて、対応している感を出している今の状況は狂気の沙汰だと思います)

欧米などの先進国ではワクチン接種が進み、マスクを外し街に繰り出し、経済が急回復しているなかで、我が国は圧倒的に取り残された感があります。

とはいえ、7月中には高齢者への摂取が終わる目途が立ってきたこと、現役世代への接種も順次始まることを考えると、夜明けは近いと思います。

国を変えることはそう簡単なことではないので、私は事業を通じて少しでも社会にお役立ちできるよう、事業を拡大し社会に影響を与えられるよう、経営に邁進してまいります。

本題です。

前回の続きとなります。

築古不動産投資の節税

についてです。

築古不動産投資をすることで減価償却費により節税なるのですが、その手法について次のような意見を頂きました。

①「築古物件には長期融資がつかないので、売却時に売れずに困る」

②「土地と建物の割合について恣意的に建物割合を上げるのは税務上問題がある」

③「不動産投資の減価償却によって節税できたとしても、税の繰延であり全く意味が無い」

①については前回解説しています。

前回の記事はこちら

今回は②の

土地と建物の割合について恣意的に建物割合を上げるのは税務上問題がある

について解説します。

結論を先に申し上げると、恣意的にすれば当然に税務否認されるリスクはある、となります。

しかし裏を返せば、

しっかりとした根拠があればリスクは低くなる

とも言えます。

さて、築古不動産投資で減価償却を大きくとりたい場合は、当然に建物金額が大きいほうが良いわけです。

ただし、土地建物総額のうち、建物金額を恣意的に上げることは認められず、

税務調査で否認されてしまう可能性があります。

よって何らかの根拠が必要となるわけです。

原則的には、第三者間における商取引なので、その金額は双方の合意のもと定められるべきですが、

上記リスクを踏まえきっちり根拠立てをするべきです。

土地建物割合を決めるやり方はいくつかありますので、以下に紹介します。

A.固定資産税評価額で按分

不動産取引のなかで、とりわけ実需用不動産(戸建て住宅、分譲マンション)は、土地と建物を一体として金額を決めて取引されるため、

売買契約書には土地建物セットでいくら、という記載がされます。

この流れをくみ、収益不動産の売買においても、この取引のやり方が結構多くなされています。

不動産投資の場合は、土地と建物を仕分けし会計をしていかなければなりませんので、何らかの形で土地と建物の金額を決める必要があります。

そこで出てくるのが固定資産税の評価按分です。

土地と建物の固定資産税評価額の割合に応じて、土地と建物の金額を定めます。

この方法ですと、築古物件の場合は建物金額が小さくなり、減価償却費が大きくとれないことがほとんどです。

B.売主買主で金額合意し売買契約書に明記

売主と買主の間で、土地と建物をそれぞれいくらで売買するかを決めて、売買契約書に明記するというシンプルな方法です。

一般的に、売主は建物金額は小さく、買主は建物金額を大きくしたいと考えます。買主側は本テーマである減価償却費に関わることが一番の理由ですが、売主買主双方の他の理由としては消費税があります。

消費税は建物部分にのみ課税されますから、売主は建物金額を小さくして受取消費税を小さくしたいし、買主は支払消費税を多くしたいと考えるわけです。

しかしこれは、売主買主が消費税課税事業者である場合のみ該当します。よって売主が消費税課税事業者でない場合は買主が希望する土地建物割合に応じる可能性はあります。

収益不動産は建物が存在しないとその賃料収益が得られないので合理的な範囲内で建物金額の合意がなされることは普通にあるのです。

C.売主(不動産業者)の取得原価・簿価

これはBの売買契約書に関連するのですが、建物金額を決める合理的な考えの一つになります。

不動産業者が売主の場合は、当然にその物件を一度不動産業者が仕入れを行い、その後即転売したり、再生加工して販売したりします。

不動産業者が仕入れした時の土地原価と建物原価は、販売時の土地建物割合の参考にすることは十分合理性があります。

当社の事例で言えば、例えば土地50%、建物50%での割合で物件仕入れを行い、「建物」に対して大規模修繕工事や室内リノベーション工事の資本的投資を行い、「建物」(住戸)に入居付けを行い収益性を上げ建物の付加価値を高め適正利益を乗せた上で販売しています。

よって結果として物件販売金額に占める建物金額が高くなることには合理的な理由が成り立ちます。(もちろん販売時に当社の仕入れ原価を開示することはありませんがエビデンスとしてはこういうことは当然に具備しているということです)

D.不動産鑑定評価

これはBやCに関連するものでもあるのですが、建物金額を決める合理的な手法の一つになります。

やり方は、不動産鑑定士による物件評価をしてもらい、その土地建物割合を参考にするというやり方になります。

不動産鑑定評価で築古物件を評価してもらうと、固定資産税評価額の土地建物割合とは大きく異なる結果となることとほとんどです。

固定資産税評価額というのは、新築時に行政が決めた固定資産税評価額について、経年とともに下がっていき(上がることもありますが)、各年数経過後は新築時の固定資産税評価額の20%で一定になります。そこには不動産の市場性や収益物件の持つ特性(築年数に問わず建物があることによって収益が上がる事)は考慮されていません。

よって、不動産鑑定士による評価では固定資産税評価額も価格形成の一つの要素になりますが、その他にも収益不動産価格の積算価格、比準価格や収益還元評価などの要素も多く考慮され土地と建物の金額が導き出されるのです。

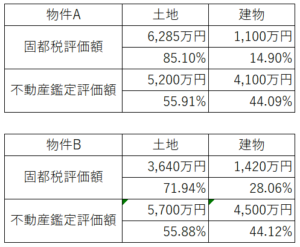

参考までに過去当社で仕入れした物件の固定資産税評価額と不動産鑑定評価を示しておきます。(多少数字は丸めています)

以上、土地と建物の割合を決めるいくつかの方法を紹介しましたが、恣意的ではない形で建物割合を合理的に定めることは普通に可能なのです。

ちなみに、当社では創業以来、数百名の顧客に収益物件を提供しておりますが、富裕層の顧客を多く抱えていることもあり、顧客に税務調査が入ることがあります。

その過程の中で担当税理士より資料の取り寄せが当社にあり協力しているので税務調査の顛末まで知ることになりますが、今までのところ、土地建物割合について税務否認を受けた報告は一度もございません。(もちろんこれまでの実績ベースなので今後も100%無いとは言い切れませんが)

そもそも、当社の立場で言えば、建物割合を小さくしたほうが当社利益は増えます(税込販売金額に占める消費税割合が小さくなるので)が、上記のような考えに基づいて合理的に建物金額を決めているだけです。

「土地建物の割合は固定資産税評価額の按分でしなければならない」というのは、ただの思い込みであることはご理解いただけたと思います。

本日は以上です。

続きは後日書きます。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますのでぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki

▼今、資産運用は必須の時代!次世代不動産投資「みんなで資産運用」

▼土地の特性にあわせた活用方法で、相続税対策と収益性両方をかなえる土地活用を提案する一冊。