社長ブログ〜積小為大〜

築古不動産投資による節税効果 その①融資期間

大和財託の藤原です。

先月末に発売した書籍

収益性と節税を最大化させる不動産投資の成功法則

ですが、おかげさまで売れております。

amazon部門別売れ筋ランキングでも複数部門で1位を獲得しております。

5/24(月)には日本経済新聞朝刊で広告を出させて頂いております。

不動産投資成功の原理原則に加え、最新の市況やトレンドも盛り込んでおりますので、

初心者から経験者まで満足いただける内容になっていると思います。

まだお読みでない方はぜひご一読くださいませ。

Amazonはこちら

本題です。

今回は

築古不動産投資による節税効果

についてです。

築古物件に投資をすると減価償却を短期に計上できるため結果的に節税が出来るのですが、その点について次のような質問・意見を頂きました。

①「築古物件には長期融資がつかないので、売却時に売れずに困る」

②「土地と建物の割合について恣意的に建物割合を上げるのは税務上問題がある」

③「不動産投資の減価償却によって節税できたとしても、税の繰延であり全く意味が無い」

一つずつ解説していきたいと思います。

前提として、不動産投資で結果として税金が抑えられる仕組みは、

法定耐用年数を超えた築年数の木造や軽量鉄骨造の物件について建物割合を合理的な範囲で決め1年あたりの減価償却費が多く計上されることにより、不動産所得がマイナスになり給与所得・事業所得など他の所得と損益通算の結果、課税所得が圧縮され、結果として税金が抑えられる、

というものになります。

今回は①の

築古物件には長期融資がつかないので、売却時に売れずに困る

について解説します。

築古不動産投資は、木造や軽量鉄骨造で築年数が経過したものを投資対象とし、多くが法定耐用年数を超えた物件となります。そのほうが1年当たりに償却できる金額が増えるためです。(総額は購入時の建物金額となるため変わりませんが)

木造の法定耐用年数は22年、軽量鉄骨造は27年(骨格材肉厚が3mm以上4mm未満)となります。

この期間を超えた物件は、それぞれ4年、5年で建物を償却します。

不動産投資をするとき、多くの方が融資を利用します。

購入時の自己資金・キャッシュアウトが限定されるのと、借入レバレッジにより自己資金効率を上げるためです。

金融機関が融資を出す時の条件は、融資金額、金利、返済方法(元利均等/元金均等)、そして融資期間の4つの要素となりますが、築古不動産投資で気になるのが融資期間です。

というのは、一般原則として金融機関は、物件の法定耐用年数内で融資期間を定めることが多いです。

建物の築年数が法定耐用年数を超えてくると、この一般原則では融資は受けることが出来ない、となります。

不動産投資で融資が出ないとなると、現金で購入できる人のみが投資できることになり購入者が大きく減り、

結果、物件金額は下落することが考えられるため、融資が出るかどうかは不動産価格に大きな影響を及ぼします。

融資情勢というのは刻々と変化しており、実際には上記の一般的に認識されているルール?とは別の基準で融資が出ています。

アベノミクス以降の不動産投資ブームにおいては、会社員向けのパッケージ型アパートローンはもとより、

地方銀行・信用金庫・信用組合も法定耐用年数を超えた長期融資を積極的に行っていました。それによって築古物件の価格上昇・利回り低下が起こりました。

ところが、新築シェアハウス問題や一部の金融機関の不正融資などの問題があり、築古物件への融資が出なくなったというのが一般的な理解のようです。

実際、今現在は融資は出ないのでしょうか?

当社の実績ベースでお伝えすると、

普通に出ます

となります。

当社は関東圏・関西圏で事業展開し、今日現在48の金融機関と融資取引を行い、また別途10以上の顧客融資向け金融機関とも日々やり取りを取引を行っているので、融資に関しては相当ノウハウが当社にはあります。

当社自ら金融機関開拓することもありますし、金融機関側から営業を受けることもあります。

おかげ様で当社は創業以来操縦増益を続けており、不動産業という性質上資金ニーズが相応にあり、金融機関からみればよい顧客なのです。そして当社が開発した物件を購入する高属性の顧客も金融機関に紹介するので、金融機関側からも当社に営業が来るのです。

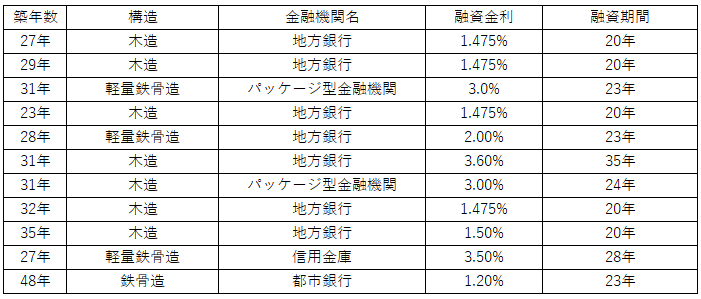

築古物件の販売件数は物件を厳選しているため全体の取引数に比べると多くは無いのですが直近では、以下のような融資を受けて顧客に購入頂いております。

こういった築古物件に長期融資を受けられるのは、一般的な会社員属性では難しく、高額所得者かつ資産背景がしっかりしている方となります。

当社で築古不動産投資を希望する方は、中小企業経営者や開業医、勤務医、外資金融機関勤務の方などで、所得税・住民税率が50%を超える方ばかりです。

上記の融資実績は20年以上の融資期間となっていますが、仮にそういった長期融資が受けれなかったとしても、融資期間15~20年程度は高属性であれば普通にでます。

※実際問題として、年収1000万円程度ではこういった築古物件による節税は税率差を取れないため効果が薄いばかりか出口で損する可能性もあるため当社では勧めていません。

※ただ、融資期間という観点でいえば、最近は一部の金融機関がパッケージ型の融資商品を出してきており、高年収の会社員の方でも築古物件に長期融資を受けられるようには成りつつあります。(2021年5月現在)

築古不動産投資で建物減価償目的の場合は、償却期間が終わる4-5年後には売却することを検討しますが、その時に次の買い手に融資がつかないと売却出口で詰まることになりますが、上記のような属性の方に同様の目的で築古不動産投資をすることで、詰まることはないと言えます。

当社は創業8年で管理戸数3300戸超ですが、既に当社で築古物件を購入し減価償却を終えた方が全員売却出口を取っており、その物件の多くを当社が仲介し新たな高属性の顧客に紹介し購入頂いております。

(大和財託エコシステムとでも言いましょうか。このアイディアは昔から当社取引頂いている富裕層のお客様から頂いたものです)

※ちなみに顧客が物件を次の方に売却する時の金額については、物件にもよりますが、土地値が付いていれば同額程度で、そうでない場合では一定金額ダウンで取引されておりますが、仮に購入金額より低い金額で売却したとしてもその金額が大幅に安くなければ損をすることはありません。(これは後日解説します)

以上のように、巷で一般的に言われている築古物件には融資はつかないというのは、当社の実績としては、そんなことはない、と言い切れます。

もし融資がつかないというのであれば、それは、

・築古物件に融資を出す金融機関を知らない、あるいは一見で断られている

・そもそも購入者の属性が金融機関から特別優遇されるレベルにない

ということだと思います。

不動産投資をする目的は人によって様々で、多くの方は本業とは別の収入源が欲しいという目的だと思いますが、世の中には資産保全や税金対策(フローおよびストック)で不動産投資をする人も沢山いるのです。

そういった方にとっては、投資規模拡大のための融資戦略・決算書対策は全く興味が無く、そして意味がありません。そもそも不動産投資に興味がありません。あるのは税金対策への興味です。

当社顧客で本業で経済的安定を成し得ている方は、不動産投資でキャッシュフローを得たり投資規模拡大したいというニーズではなく、所得税や相続税圧縮のために不動産投資をしたいという方が一定数いらっしゃいます。そういった方について、巷で言われているような、不動産投資におけるバランスシートが云々とかはちょっと的が外れていると言うことです。そんなこと気にしなくても融資がつくのと、そもそも不動産投資での規模拡大を目指してすらいないのです。

一般的な属性の方は、節税などするのではなく、投資規模を拡大できるようにキャッシュフローが出て財務内容を良くしておくことが必要なのは言うまでもありません。

(富裕層の方はこういった築古物件を個人名義で持ちつつ、資産管理法人でキャッシュフロー・利益が出る物件を購入していけます。)

本日は以上です。

続きは後日書きます。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますのでぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki

▼今、資産運用は必須の時代!次世代不動産投資「みんなで資産運用」

▼土地の特性にあわせた活用方法で、相続税対策と収益性両方をかなえる土地活用を提案する一冊。