社長ブログ〜積小為大〜

投資におけるキャピタルロスの盲点2

大和財託の藤原です。

昨日、4月23日(金)に新版書籍が発売になりました。

不動産投資をしている方、これからする方にぜひお読みいただきたい書籍です。

収益性と節税を最大化させる不動産投資の成功法則

書籍紹介ページはこちら

おかげさまでAmazonでの売れ行きも好調の様子で、ほっとしています。

(部門別ランキングの複数部門で早くも1位を獲得しています)

バイアスのかかっていない不動産投資成功の法則を書かせて頂いておりますので、

ぜひご一読いただければと思います。

さて、本題です。少し時間が空きましたが前回のつづきです。

投資におけるキャピタルロスの盲点

についてです。

前回の記事はこちらから。

前回の記事では、お金の現在価値の解説をさせていただきました。

今回は具体的な投資案件にてもう少し深堀りしてみたいと思います。

深堀りの前に、内部収益率IRRについて軽く触れておきます。

内部収益率IRRとは、簡単にいえば前の記事で触れたお金の現在価値も考慮した上での投資案件の真の利回りを示すものとなっています。

投資というのは投資期間中にお金が入ってきたりして最終売却して投資資金の回収を図るわけですが、お金の入ってくる時期はそれぞれなわけで、

そのそれぞれ異なる時期に入ってきたお金を現在の価値に割り引いてその上で利回りを示すものがIRRとなります。

この内部収益率で投資案件を評価することが、本当に儲かる案件なのかどうかを評価することができるわけです。

ネットで以下のような投資案件を目にしました。

【ある投資商品の概要】

利回り5%、運用期間10年

利回りだけを見るとこのご時世に高い利回りだなと思います。

しかし、内容をよく見ると確実に投資先の資産価値が大きく下落しそうな投資案件です。

(そもそも投資初期の投資案件価格が一般市場価格より大幅に高いというのが問題なのですが)

この投資案件の成否は運用期間終了後に投資した元金がどのくらいで戻ってくるか、が重要な検討材料と言えるでしょう。

いくら利回りが高くても、運用終了時の元本償還時に大きく目減り(キャピタルロス)してしまったら運用期間中に積み上げたお金が吹き飛んでしまうからです。

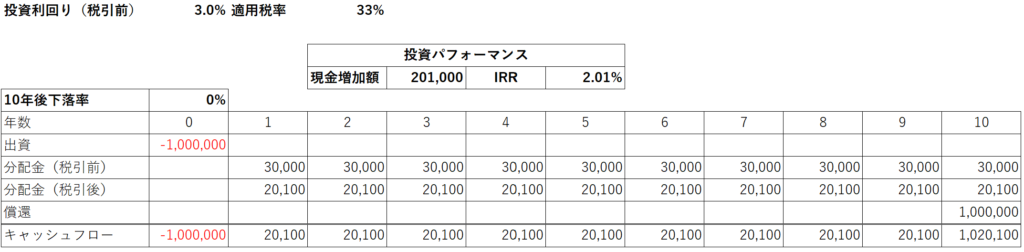

この投資案件に100万円を投資し、適用税率33%、運用終了時の元本下落率を変化させたときの投資全体のパフォーマンスをシミュレーションしてみます。

投資パフォーマンスというのは、最終手元にいくらになって戻ってきたかという点と、投資効率を示す上記のIRRで表されますからそれも併せて計算します。

結果は次の通りになりました。

10年後の元本償還時に10%下落であれば、投資期間中のトータルでの利回り(IRR)は2.46%となります。

100万円を投資して毎年33,500円(税引後)を配当として得て、最終年度に配当と元本90万円を受け取ります。総額としては123.5万円が手元に残ったという事になります。

一方、元本償還時の下落が仮に50%であれば、IRRは-2.15%となります。

100万円を10年間運用した結果、最終83.5万円になったという事になります。

このように、運用期間中の利回りが高くても最終的な出口で大きく投資対象の価値が下落、つまりキャピタルロスしてしまえば、投資全体の利回りはマイナスにも成りうるという事です。

高利回りを謳う投資商品については、最終元本がきちんと戻ってくるのか、キャピタルロスのリスクはどの程度か、を検討する必要があります。

最後に当社で提供する、みんなで資産運用の投資パフォーマンスをシミュレーションしてみたいと思います。

現在の商品設計は運用期間10年というのは無いのですが、先のシミュレーションに合わせるため10年としています。

また出資法により元本保証は禁止されてるのですが、組成する物件の資産性および優先劣後システムにより、元本のキャピタルロスリスクは極めて低いと考えておりますので、

シミュレーションは元本がそのまま償還されるという事にします。

【みんなで資産運用商品の概要】

利回り3%、運用期間10年

100万円を投資し、毎年20,100円(税引後)を分配金を得て、最終年度に分配金と元本100万円を受け取る、というお金の流れとなります。

内部収益率IRRは2.01%、手元には120.1万円がある状態となります。

先の利回り5%の投資案件と比較すると、10年後10%のキャピタルロスする場合と同等のパフォーマンスとなりました。

運用中の利回りも大切ですが、最終元本がどうなるかも極めて投資パフォーマンスに影響を与えることをご理解いただけると思います。

高利回り商品にすぐ飛びつくのではなく、投資先の将来の価格がどうなるのか、そもそも投資商品組成時の価格が妥当なのか、よく考え投資頂きたいです。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますのでぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki

▼今、資産運用は必須の時代!次世代不動産投資「みんなで資産運用」

▼土地の特性にあわせた活用方法で、相続税対策と収益性両方をかなえる土地活用を提案する一冊。