社長ブログ〜積小為大〜

法人向け生命保険節税に変わる築古アパート節税の方法 具体篇その2

毎度お世話になります。

大和財託の藤原です。

先日、関西テレビの報道番組「報道ランナー」で当社が取材を受け、テレビで放送されました。

(放送といっても1分もないですが)

内容は、政府が推進しようとしている脱ハンコについて、先進的に脱ハンコを実現している会社ということで当社の事例が紹介されています。

紙がいまだに多く、テクノロジーが入り込みにくい不動産業界・建設業界ですが、当社はいち早くテクノロジーを積極的に取り入れることで高い生産性を実現し企業競争力を高めてまいりました。

これまではどちらかといえば、社内業務効率化でテクノロジー活用をしてきましたが、今後はこれを顧客向けサービスにもどんどん取り入れていく方針です。

まず第一弾としての新サービスローンチを今月に予定していますので、ご期待くださいませ。

さて、本題です。

前回の続きで、

法人向け生命保険節税に変わる築古アパート節税の方法 具体篇その2

についてです。

前の記事はこちら

法人節税の王道であった生命保険節税が使えなくなり、それに代わる手法として当社では築古アパート節税をご提供しています。

これまでも多数の中小企業の節税サポートを手がけた実績があります。

繰り返しになりますが、法人が節税(税の繰り延べ)をするメリットは、

・手持ち現金を増やすことが出来る、コントロールできる

・決算対策で利益をコントロールできる

・本業が赤字でも物件売却によって益出しをして黒字決算にできる

等となります。

前回の記事で出てきたモデル物件を用いて、より詳細、出口の部分までを見ていきたいと思います。

モデル物件

軽量鉄骨造アパート 築27年

物件価格 1億円(諸費用として500万円込みとする。物件金額は9500万円)

土地3000万円 建物7000万円

満室想定家賃 860万円

運営費等 210万円

NOI (a) 650万円

借入金額 9000万円(自己資金1000万円)

金利 2.0%

返済期間 25年

返済方法 元利均等返済

年間返済額 458万円

支払利息(b) 177万円(1年目)

減価償却費(c) 1400万円(1年あたり)

一年あたりの節税効果は前回の記事でご紹介した通り、以下のようになります。

収益不動産からの所得 = NOI - 支払利息 - 減価償却費

=650万円 - 177万円 - 1400万円

=▲927万円

減価償却費の計上により▲1400万円の損金は作れていますが、一方で収益不動産そのものから家賃収入による所得473万円(支払利息控除後)を得られているため、トータルとしては▲927万円の損金計上になるということです。

そして現金収支をみれば、

税引前キャッシュフロー = NOI - 年間返済額 = 650万円 - 458万円 =192万円

となりますので、不動産投資・賃貸経営により192万円の現金を得つつ、別途損金として▲927万円作れて法人実効税率を33%とすれば、節税金額306万円(▲927万円×33%)分のお金も増えたという事になります。

一年目トータルでは、192万円+306万円=498万円、現金が増えたという事になります。

この物件を購入するに際しては、1000万円の自己資金を投下していたので、

損金927万円計上出来つつ、498万円お金が戻ってきた

と言い替えることも出来ます。

この築古アパート節税の凄さは、これが複数年に渡って続くという事です。

この物件の場合は減価償却期間が5年ですので5年保有して売却するという運用方法となります。

5年間保有し、そして売却したシミュレーションをしてみましょう。

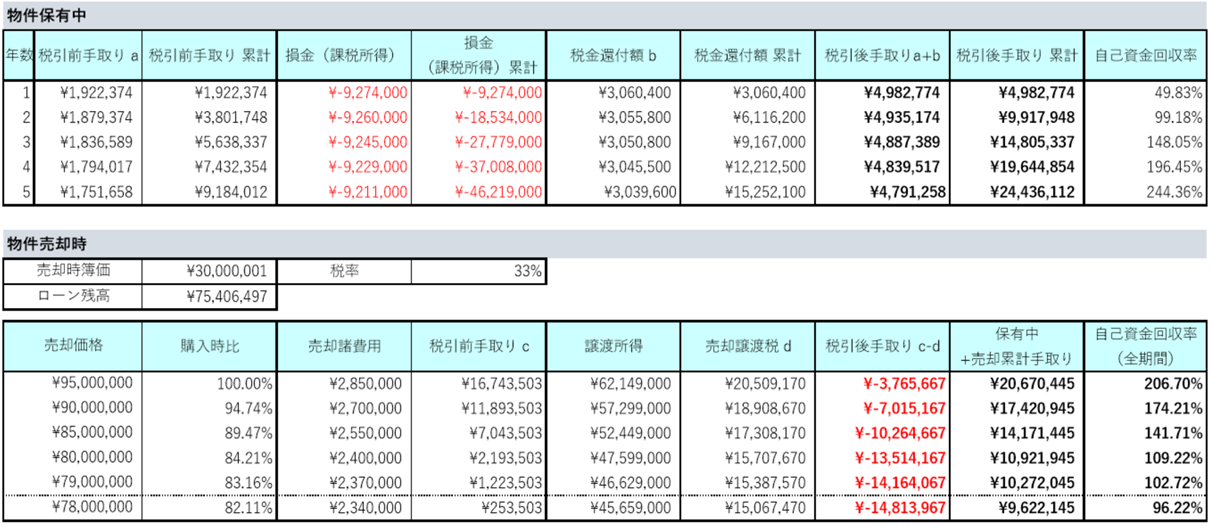

表の見方を説明します。

上の表は保有期間中のお金の動きを表しており、下の表は売却時のシミュレーションを示しています。

縦に経過年数、横にお金の動きの記載があります。

※税金還付額とありますが、法人の場合は還付ではなくその金額分が納税せず手元に残ったお金、という意味になります。

売却時の表については、売却金額がどう変わるかによって最終の手残り金額がどう変化するのか分かるようになっています。

物件保有中の表を見ると、5年間合計で、物件からの918万円の税引前キャッシュフローが得られ、損金として4620万円計上し1520万円分が節税した結果としてお金が残り、物件キャッシュフローと節税金額合計で2440万円現金が手残りとしてある状態となります。

※物件購入時の投下現金は1000万円なので、自己資金倍率はこの時点で2.44倍となっています。

売却時の金額により最終の手残り金額、投資としてどうだったのかが変わってきます。

保有中に節税(税の繰延)が出来ていても、最終終わらせたときに損をしていては意味がないからです。(生命保険節税など返戻率が100%ではないため最終的には支払保険料が戻ってくることはありませんでした)

税の繰り延べとして考えると、物件購入時に1000万円投下している訳なので、最終売却し納税もし終わった後に1000万円手残りとしてあれば、トータルとしては税の繰り延べが出来、そして損もしなかったという事になります。

ではその状態になるにはどれくらいの金額で売却しないといけないかと言えば、先の表の下表から7900万円となります。

この物件は5年前に1億円で購入していたわけで、購入金額からすれば83.16%(16.84%減)となります。

5年間で物件価格が16%強下落して売却しても、税の繰り延べとして全く損をしないということになります。

全損型の生命保険であれば返戻率は80%強であったわけなので、投下した現金がきっちり戻ってくる可能性が極めて高い事をご理解いただけると思います。

仮に物件売却金額が購入時と同じ9500万円であった場合、売却時の納税も済ませた最終的な手取りは2067万円となり、投下した自己資金1000万円が2倍になったという事になります。

保有中は損金計上して税の繰り延べをしてキャッシュポジションを高められ、売却した結果お金が2倍に増える可能性もあるという事を示しています。

これほど、圧倒的に節税・税の繰り延べができつつ、売却時も相当のことが無い限りは投下した自己資金は全額回収できる節税スキームは、全損型生命保険や航空機オペレーティングなどでは実現できません。

私個人としては、オーナー企業の中小企業でやらない理由はないのではないかと、強く思っています。

こういう仕組みを知っているか知らないかで、企業戦略で取れる作戦は大きく変わってくるものと思います。

当社とご縁を頂いている中小企業オーナー経営者の皆様は、とても満足いただいております。

コロナショックにより多くの企業の経営に影響があり、平時からの対策の重要性を改めて感じられた経営者の方々は多いと思います。

上記の節税スキームを平時から企業経営に組み込むことで、次のコロナショック同様の経済危機にも備えられると思います。

ぜひ参考にして頂けら幸いです。

本日は以上です。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますのでぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki