社長ブログ〜積小為大〜

自己資金投下率と投資パフォーマンスの関係 パート3 <内部収益率IRR>

毎度お世話になります。

大和財託の藤原です。

当社は本日から夏季休業に入っています。

今年は少し休みを取得することが出来ましたので、英気を養いたいと思います。

先日夏季休業前ということで、社内で懇親会を行いました。

夏の懇親会では、お客様や取引先からいただいたお中元を私を含めて社員全員がフェアにくじを引き、皆で分けるお楽しみ会も合わせて行っています。

こうしてお中元をたくさんいただけるのも、日々の仕事を通じて顧客や取引先と友好な関係を築けているからだと思いますし、

その関係性を構築しているのは、実務を行っている社員のみんななので、全員で分けることにしています。

※お中元を贈っていただいた皆様、ありがとうございます。

懇親会は、当社オフィス内のリフレッシュルームで行い、ケータリングサービスで料理と酒を楽しみました。

社員数が60名近くなり、業容も拡大していますが、会社が大きくなっても私の経営方針は、圧倒的顧客ファーストであり、

その実現のためには社内人事・評価は社歴・性別・年齢などを全く考慮せず、現在そしてこれからの成果・実績のみで評価し、登用する完全実力主義でなければなりません。

顧客にとって良い仕事をして喜んでいただくためには、社内の人事含めた体制が最適化されていなければなりません。

社歴が長いから、以前活躍したから、何となく発言力があるから、などのしがらみは一切なく、今、顧客に対して直接的間接的に貢献できるかということです。(当社が顧客ファーストであるならば、当社にどう貢献できるかとも言い換えられる)

もう一方で、会社が社会に存在する目的は社員が幸せになるためです。

お金のみならず、心も満足している状態が理想です。

社員が幸せでなければ、顧客に良い仕事を提供できるとは思いません。

会社と社員の関係の原則は、社員が仕事をして会社は給料を払う、というシンプルなものです。

それが資本主義の原則です。

ただ私としては、そういった会社ではなく、会社は社員のために、社員は会社のためにという関係性をこれからも追求していきたいと考えています。

それが顧客に対してよい仕事をすることにつながるし、社員を含めたすべてのステークホルダーの幸せ実現に近づくものだと信じているからです。

夏季休業が終われば、当社は今期ラストスパートに入りますし、来期に向けてのスタートダッシュをきれるように準備をする時期に入ります。

顧客、取引先、社員など当社ステークホルダー全員がハッピーになれるよう経営にあたってまいります。

さて、本題です。

本日も前回のつづきで、「自己資金を投下することによる投資パフォーマンスへの影響」についてです。

前回の記事はこちら

融資厳格化の流れを受けて、一定の自己資金を求められるケースが増えてきました。

過去のフルローン・オーバーローンが当たり前だった時からすれば、自己資金を出すことに対して抵抗を持つ方も一定数いらっしゃるようです。

しかし、なんだかんだで物件価格は下がっておらず、自己資金を出してでも物件を購入している方が多いというのが現状です。

そこで、自己資金を出すことと、その時の投資パフォーマンスを明らかにすることで、自己資金を出すことは損ではないということをシリーズで示してきました。

今回は、投資の最終的なパフォーマンスを表す内部収益率IRRについてです。

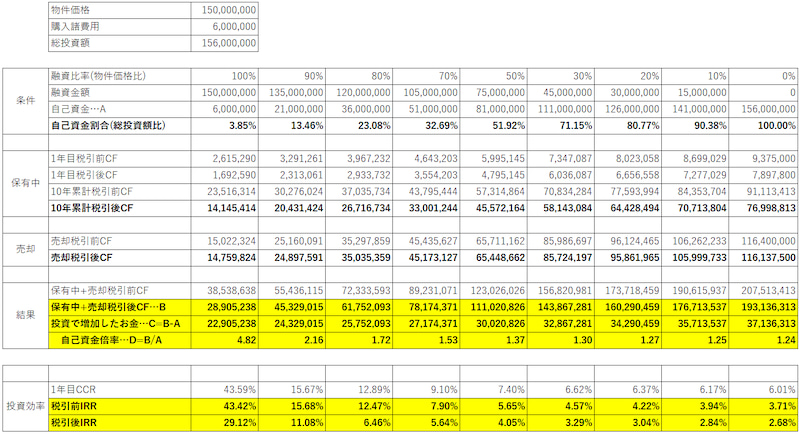

【サンプル物件】

物件価格:15,000万円(土地:4500万円、建物:10,500万円)

購入諸費用:600万円

年間家賃収入:1250万円 (表面利回り:8.33%)

空室・滞納損:62.5万円(家賃×5%)

運営費:250万円

家賃下落:毎年0.5%減

構造:RC造

築年数:築20年

【融資条件】

金利:1.5%

期間:27年

【運用条件】

保有期間:10年

購入者:法人

税率:25%

この条件で、自己資金を変化させて、投資パフォーマンスがどう変わるかを見てみます。

以下に一覧にまとめました。

④内部収益率 IRR

前回は自己資金が何倍に増えたかという金額のグロスそのものの話でしたが、本当はそこに時間の概念、もっといえばお金の現在価値という概念で評価する必要があります。

将来のお金を今の価値に置き換えるといくらになるのかという話です。(割引率で割り引いて出します)

これは、今の100万円と10年後の100万円は価値が違うよねってことです。

不動産投資の場合は、保有中に定期的にお金が入って来て、最後売却してまたお金が入ってきます。

他の投資案件によっては、投資期間中はお金が入ってこず、出口(エグジット)時にまとめてお金が入ってくるケースもあります。

上記二つが前回の尺度で同じだったとしても、現在価値の考えでいけば、1年目からお金が入ってくる投資案件の方が、投資効率が良いということになります。

これを表したのがIRR(内部収益率)で、分かりやすくいえば、「割引率を考慮した投資期間内のキャッシュフローを基に計算した利回り」となります。

フルローン(自己資金割合3.85%)の場合のIRRは、税引前で43.32%、税引後で29.12%となっています。

これは投資期間を通じて、投下した自己資金が上記利回りで運用できたということを意味し、レバレッジ効果もあり高い運用成果となっています。

全額自己資金(自己資金割合100%)の場合、IRRは、税引前で3.71%、税引後で2.68%となっています。

正直、一般投資家の方にとって、このパフォーマンスであれば、他の投資先を検討してもよさそうです。

※資産圧縮効果はありますので、キャッシュフロー目的ではなく、税金対策・資産保全対策としては良いと考えます。

リートなどの大規模な現金を動かせる投資家であれば、自己資金割合100%のIRRであっても、運用金額自体が大きいので、そこから生み出される運用益の金額自体が大きいので投資先としては成り立ちます。

では、どのくらいの自己資金投下までなら、一般投資家の方にとってメリットがあるといえるのでしょうか。

前回の記事で解説の通り、ほかの複利運用商品のIRRを計算することで比較可能です。

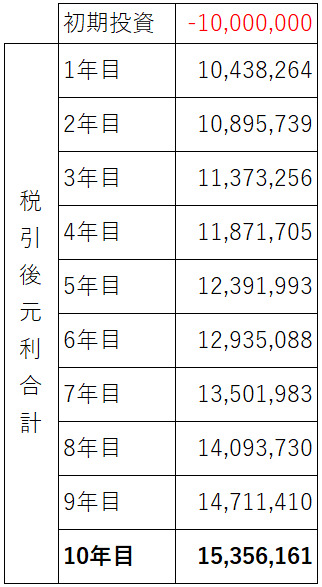

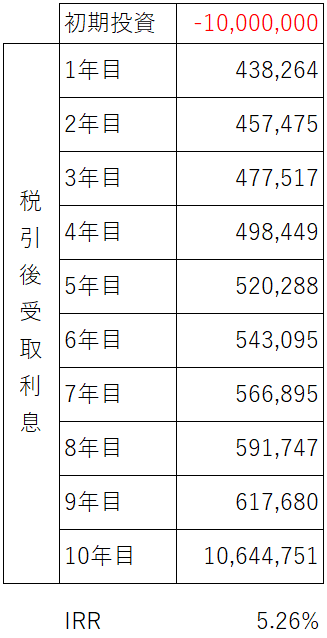

前回挙げた複利投資商品における、IRRを計算してみます。

【複利投資商品概要】

利回り:5.5%(税引前)

積立:10年

年複利税率:20.315%

税引後元利合計は以下の通りです。

このお金の出入りをIRRで計算すると以下のようになります。

IRRは5.26%となりました。

同じIRRをサンプル物件の自己資金割合で見てみると、自己資金割合32.69%(物件価格に対しての融資割合70%)が5.64%で、大体同じとなります。

世の投資商品で複利5.5%で運用できる商品は、良い投資先と言えると思います。

自己資金30%程度の不動産投資であっても、投資パフォーマンスは同等になるということです。

自己資金を一定数投下しても、十分レバレッジ効果が働き、良い投資となることがご理解頂けたと思います。

※もちろん、投資・運用は様々なリスクがあるので、成果を確約するものではありません。

これまでシリーズで自己資金投下割合と投資パフォーマンス、投資効率を検証してきましたが、結論としては、

一定の自己資金を投下しても、他の投資・運用先と比べても高いパフォーマンスを出す可能性があるということです。

※自己資金30%程度までは投資効率は特によいといえます。

融資厳格化の中でも、一定の自己資金を出して、不動産投資をする層がいるのはこういった理由からと言えそうです。

今後の投資の参考にしてください。

本日は以上となります。

※夏季休暇のため、次回のブログ更新は8月24日(土)とさせていただきます。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますので、ぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki

#不動産投資 #賃貸経営 #資産運用 #土地活用 #節税 #IPO #上場 #ベンチャー