社長ブログ〜積小為大〜

利回り35%の投資 その2

4/3に令和5年度入社式を挙行しました。

今年は7名の新入社員が当社に入社してくれました。

彼・彼女らを早期に成長させ戦力化していきます。

彼・彼女らを早期に成長させ戦力化していきます。

お陰様で当社は創業以来右肩上がりの成長をし続けており、組織拡大があるので様々な仕事やポストが生まれています。

当社に入社すれば自動的に成長できるものではありませんが、多くの企業にあるような年功序列・理不尽はないし、忖度などは一切不要、出る杭を引き上げる組織ですので積極的に手を挙げてチャレンジしてほしいと思っています。

入社式の祝辞では上記のようなことに加え、AI革命が向こう十年で社会に起こりうること、そんな中で当社のみならず社会から必要とされ活躍できるビジネスパーソンになるためには今からなにをやっていけばよいか、をお伝えさせていただきました。

企業の盛衰は人財にかかっています。

素敵な新入社員が新たな戦力として加わりましたので、当社はますますパワーアップしましたし、将来さらに伸びていく種をまけたと思います。

これからの当社にご期待ください。

本題です。前回の続きで、

利回り35%の投資 その2

です。

前回の記事はこちら

世の中にはたくさんの投資がありますが、再現性が高く、高いリターンを得られるのは借入レバレッジを活用した不動産投資以外ありませんという話でした。

投資と言うのは自分のお金がどう戻ってきたか、で評価されます。

前回の記事では1年目の投資利回りをCCR「Cash on Cash Return(キャッシュ・オン・キャッシュ・リターン)」という、投資開始時に投下した自分のお金に対する利回りにて評価してみました。

その結果、単年で利回り35%前後の投資が可能と言うことを示せました。

ただしこれは1年目の結果ですので正しい投資パフォーマンスを示せていません。

今回は一定期間保有し、その後妥当な価格で売却したときの全期間の投資利回りをシミュレーションしてみたいと思います。

富裕層向けの物件・融資条件ではなく、蓋然性・汎用性が高いシミュレーションを示したいので、直近のブログで取り扱った、新築木造1棟アパートを一般会社員の方がパッケージ型アパートローンを利用してフルローンにて購入したケースを再度取り上げてみましょう。

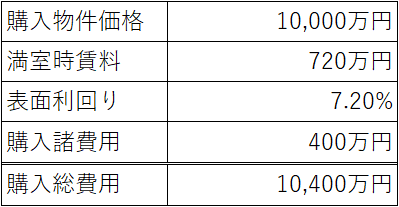

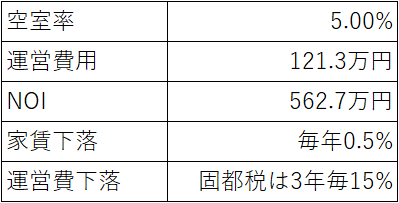

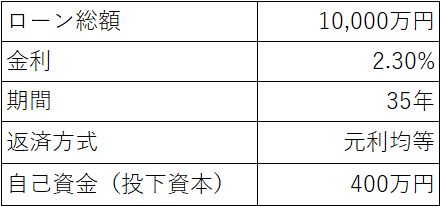

設定条件は以下の通りでした。

■投資対象物件

■資金計画

■その他諸条件

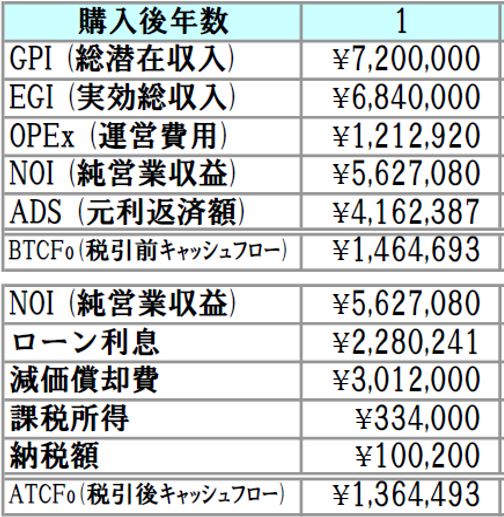

1年目のキャッシュフローは以下の通りでした。

自己資金400万円を投下した結果、1年目に税引前で146.4万円、税引後で136.4万円のリターンを得ることが出来ています。

自己資金に対する利回りは税引前で36.6%、税引後で34.1%となっています。

繰り返しになりますが、投資と言うのは自分のお金がどう返ってきたか、で評価されます。

本件は総投資額は1億400万円ですが、自分のお金は400万円しか投資していませんので、自己資金利回りは上記のような高いパフォーマンスリターンになります。

(FXで仮に25倍のレバレッジかけてリターンがあった時、証拠金に25倍した金額に対する利回り計算はしないのと同じです。)

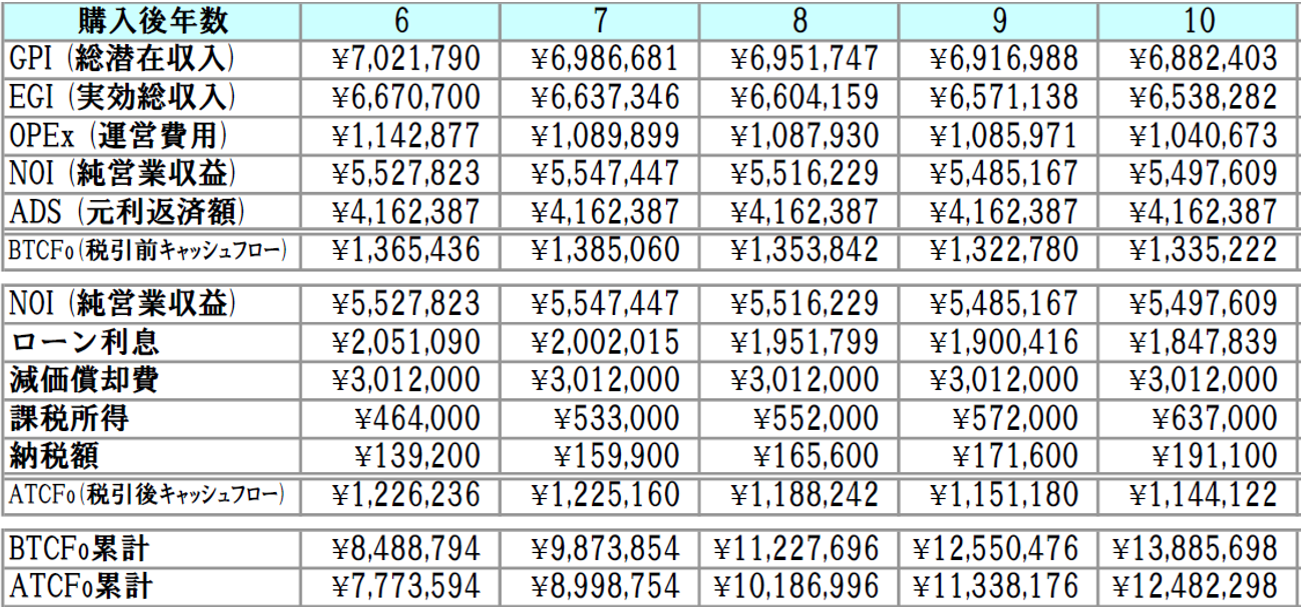

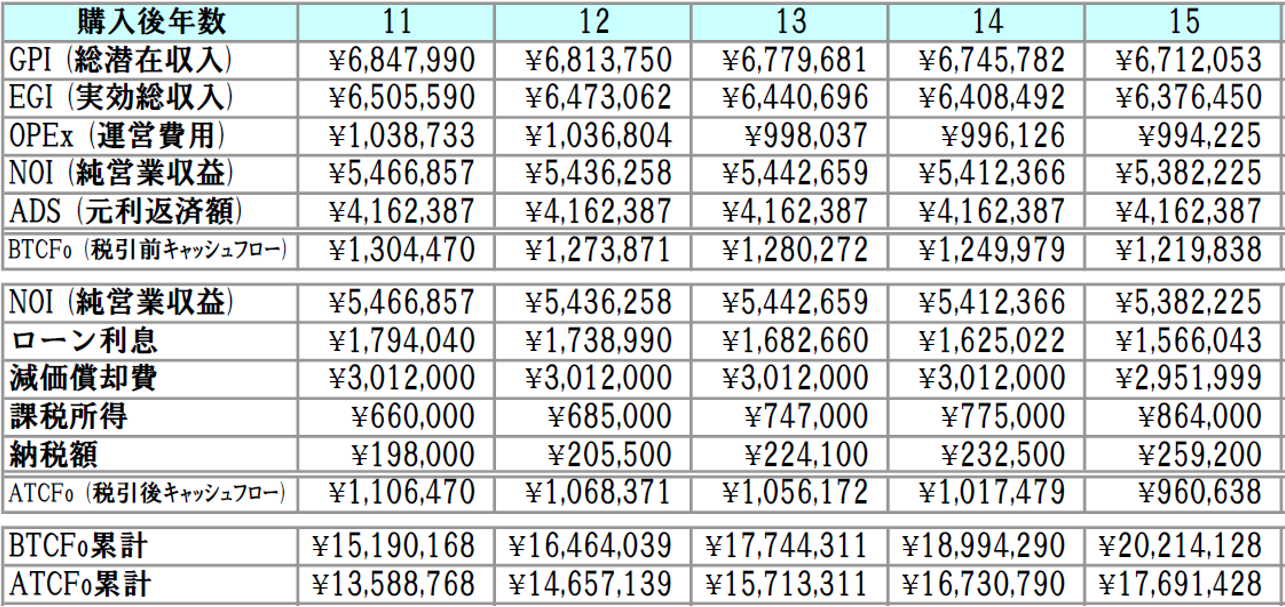

では最初の設定条件に基づいて15年間運用した際のキャッシュフローをシミュレーションしてみます。結果は以下の通りです。

■15年間保有時のキャッシュフロー

15年間累計で、税引前で2,021万円、税引後で1,769万円のキャッシュが積みあがりました。

投資と言うのは売却まで完了させて初めて成果を評価できますので、以下条件で売却のシミュレーションをしてみます。

■売却条件

1億円で購入した物件を15年後に8,000万円で売却(20%価値下落)という現在の相場観からすればかなり固めの条件と言えます。

売却キャッシュフローは次のとおりです。

売却時は税引前で1,068万円、税引後で618万円を得られました。

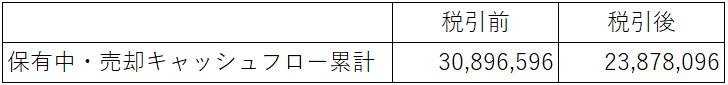

15年間保有中に積み上げたキャッシュフローに売却時のキャッシュフローを合算した、本投資トータルのパフォーマンスは以下の通りです。

本投資を始めるにあたり自分が投じたお金は400万円でした。

自己投資した400万円に対する本投資全体の利回りを計算してみます。

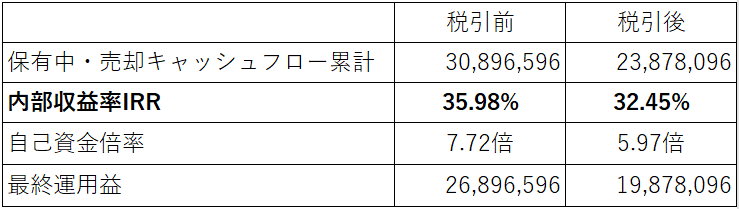

本件のように単年ではなく複数年に渡る投資案件を利回り評価する場合は、内部収益率IRRを用います。

(IRRの詳細説明は今回は割愛しますので、こちらのブログをご参照ください。

あわせて、自分のお金400万円が何倍になったのか、増えた金額についても表に併記しています。

税引前で35.98%、税引後で32.45%という利回りとなりました。

このように、不動産投資は借入レバレッジにより自己資金に対する利回りを圧倒的に高めることができるのです。

利回り35%の投資が実現可能と言うことです。

かつ、他のレバレッジがかけられる投資、例えばFXなどに比べボラティリティが低く、抜群の安定性と再現性が極めて高いのも特徴です。

今回はフルローンでのシミュレーションでしたが、仮に同じ物件で自己資金割合が増えていけば、また異なる結果になることも併せてお伝えしておきます。

次回シミュレーションしてみます。

大和財託株式会社

藤原 正明