社長ブログ〜積小為大〜

新築ワンルームマンションを現金で購入すると儲かるか?その2

今マレーシアに来ています。

息子が1年半前からマレーシアに留学しているのですが、現地の方々とのご縁もいくつか出てきており、今回マレーシアでの不動産投資を行おうと現地視察・物件視察します。

投資冥利があると判断できれば、まずは私の資産管理法人でやってみようと思っています。

成果はブログで報告させていただきますので楽しみにしていてください。

本題です。

前回の続きとなります。

▼前回の記事はこちら

https://yamatozaitaku.com/cms/blog/230930/

新築ワンルームマンションを現金購入したら儲かるか?という検証を行いました。

5年間の保有期間中ずっと満室であった想定で、売却価格は購入時とほぼ同じ金額であれば多少は利益が出る結果となりした。

ただし、賃貸経営の事業リスク、売却時の価格変動リスク、そして不動産の低流動性を考えれば、あえてこの投資をする必要はなく、有価証券にて低リスクで同等以上のリターンは得られるのでリスクに見合ったリターンではないという結論でした。

今回は、同じ物件で条件を変えてみてシミュレーションしてみます。

現実的に起こりうる負荷をかけてみます。

下記二つの要素を加えてます。

①保有3年目で退去があり2か月間空室であった

└広告料1か月、原状回復工事10万円、賃料下落なしと想定

②売却金額が購入時から-6.25%下落の2,100万円(表面利回り4.46%)であったケース

└譲渡費用は売却金額の1%

└築5年の築浅ワンルームマンションであれば業者買取後の転売で表面利回り4%前後、業者粗利10%と想定しての金額

それ以外の条件は前回同様 以下の通りです。

物件種別 :区分ワンルームマンション

築年数 :新築

物件金額 :2,240万円

購入諸費用 :80万円

総投資額 :2,320万円 (A)

年間満室想定賃料 :93.6万円(表面利回り4.18%)

運営費用 :14.6万円

NOI :79万円 (総収益率FCR3.4%)

保有中税率 :20%(課税所得195万円超330万円以下)

売却時税率 :20%(5年超保有時の長期譲渡税率)

保有期間 :5年間

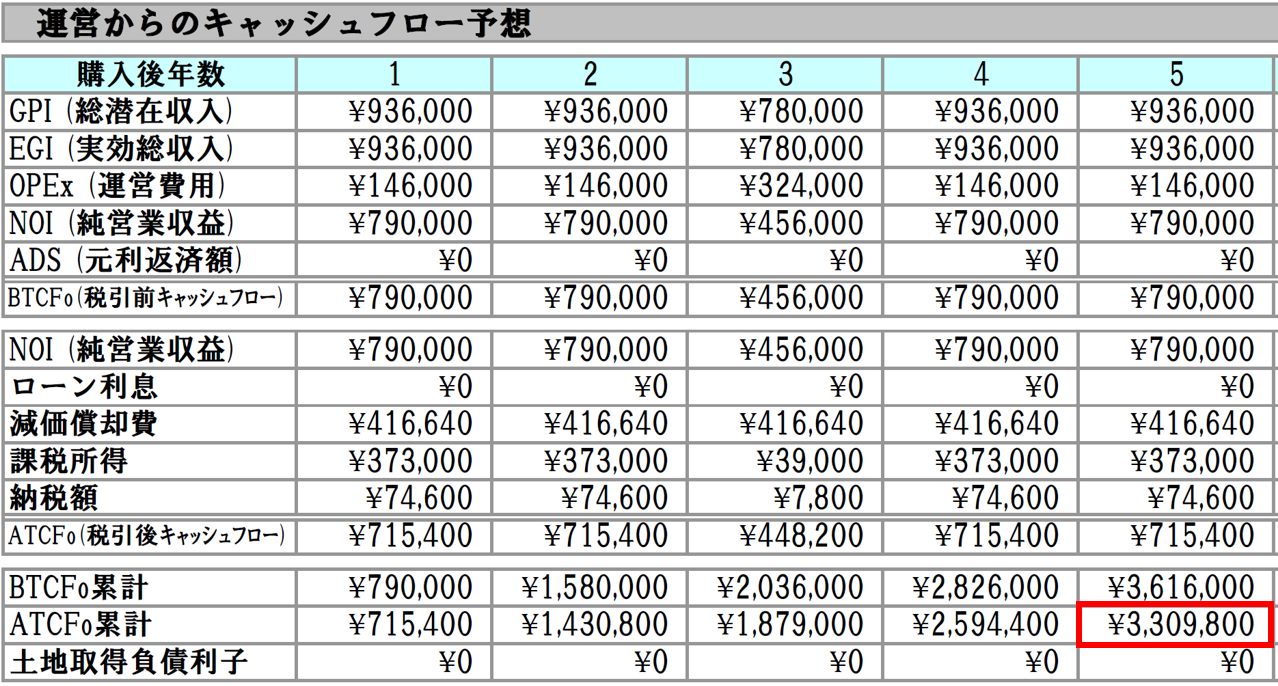

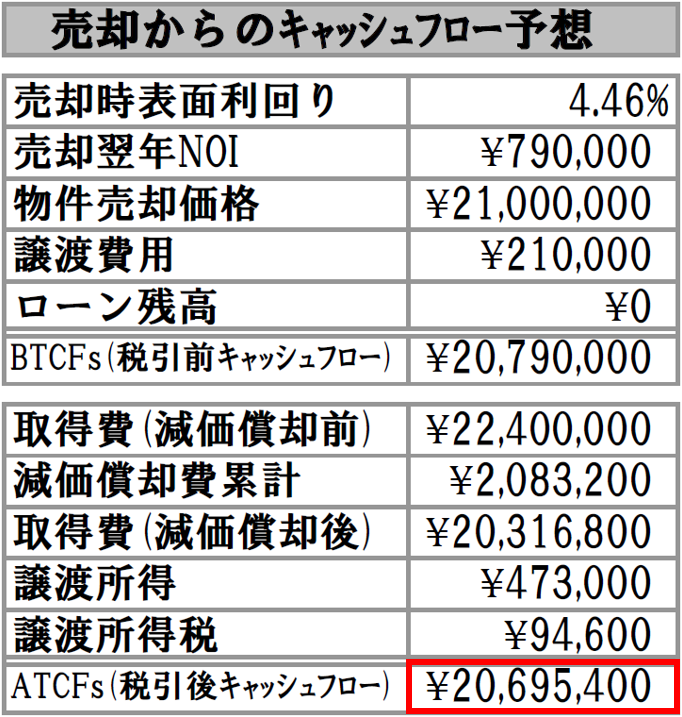

保有中と売却時のキャッシュフローを見てみましょう。

保有期間中は税引後で330.9万円の手残りを得ることが出来ています。

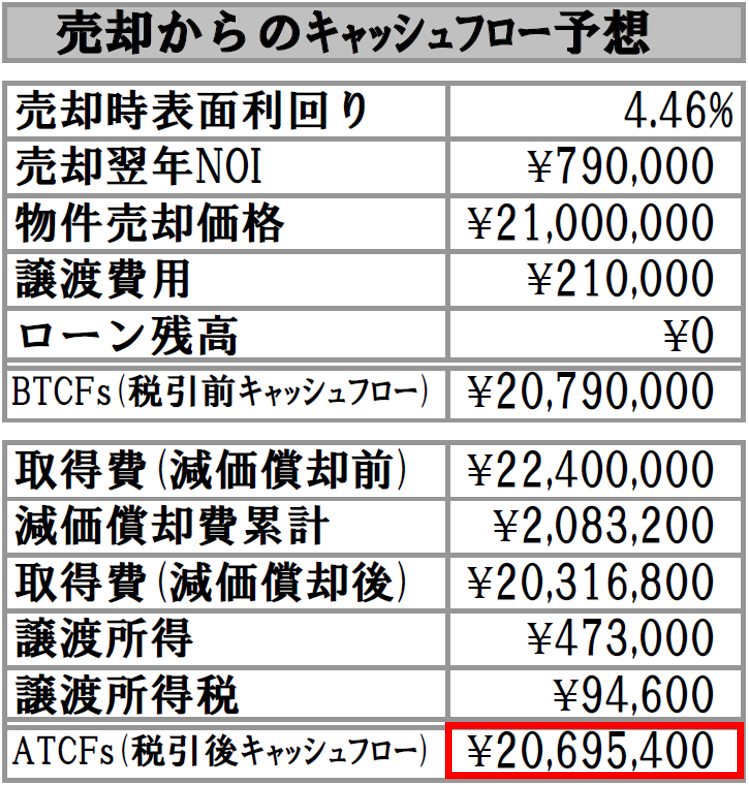

売却時には税引後で2,069.5万円の手残りを得ることが出来ています。

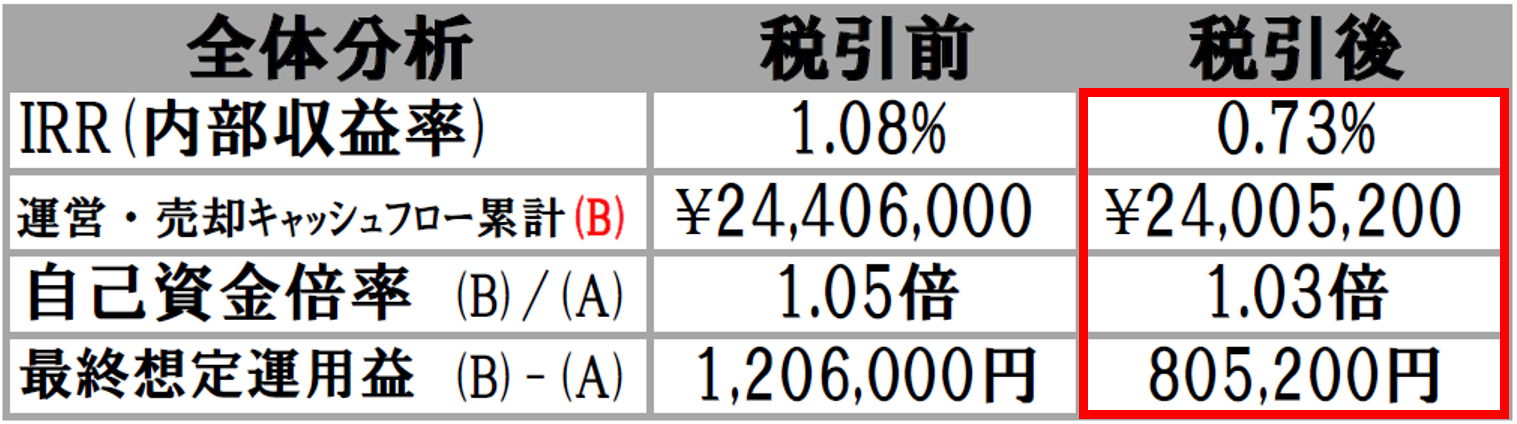

投資全体の評価をしてみます。現金増加と内部収益率を見てみましょう。

2,320万円を現金投下して5年運用したところ2,400.5万円になり80.52万円現金が増えました。

投資期間全体の投資パフォーマンスを表す内部収益率IRRは税引後で0.73%です。

正直、リスクを取ってまでやるリターンとは言えないです。

何度も言いますが、不動産投資・賃貸経営には、事業リスク、価格変動リスクがありますし、有価証券系とは異なり流動性もかなり低いです。

上記リターンであれば、不動産投資をする必要はなく、投資信託などのペーパーアセットで良いです。

不動産投資をするならばペーパーアセット以上のリターンが見込めなければあえてやる必要はないです。

では次に、税率を変えてみましょう。

これまでのシミュレーションは保有中の税率が20%でした。

これは課税所得で195万円超330万円以下ですから、給与年収に直すとおおよそ450~650万円くらいになります。

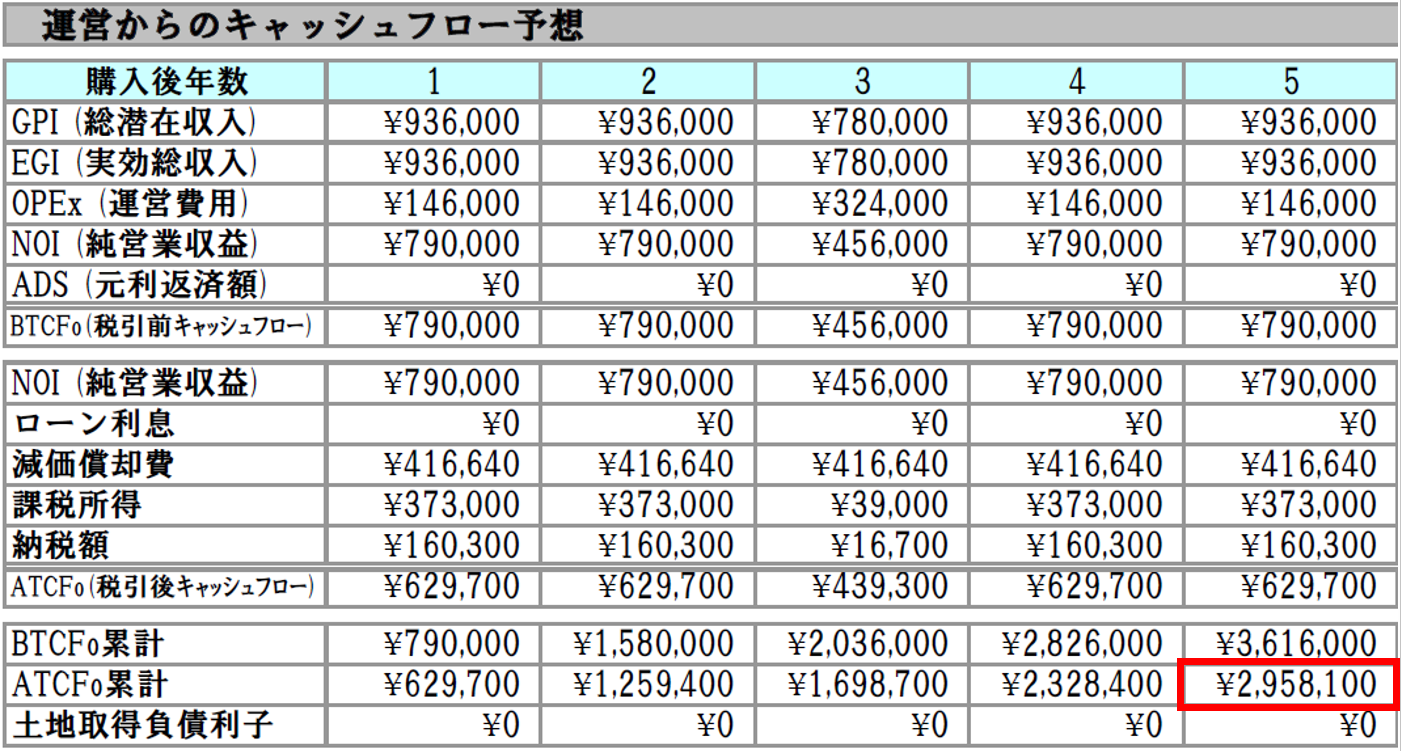

勤務医の方を想定し、年収1,500万円(課税所得1,040万円)、適用税率43%でシミュレーションしてみましょう。

保有期間中は税引後で295.8万円の手残りを得ることが出来ています。

売却時には税引後で2,069.5万円の手残りを得ることが出来ています。

(売却時は分離課税のため売却所得に関係なく税率は同じなので結果も同じ)

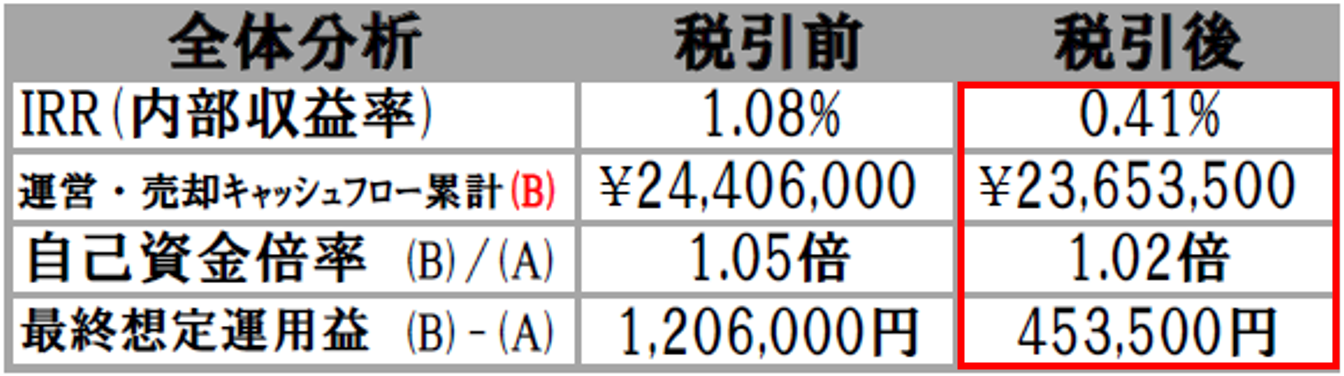

同様に投資全体の評価をしてみます。

2,320万円を現金投下して5年運用したところ2,365.35万円になり45.35万円現金が増えました。

投資期間全体の投資パフォーマンスを表す内部収益率IRRは税引後で0.41%となりました。

年収が高く税率が高い人は、保有中に発生する不動産所得に高い税率が適用され納税額が増え、ほとんど利益が出ない結果となりました。

繰り返しになりますが、不動産投資・賃貸経営には事業リスク・運営リスクが常に伴います。

現金購入でさえこの状況ですから、仮に融資利用して投資する場合は、よほどの値上がりが無い限りは投資として成り立たないということは明らかです。

不動産投資は数ある投資の一つに過ぎませんし、不動産投資メリットを享受できない投資であれば、流動性が高く一定のリターンが期待できるペーパーアセット投資のほうが絶対良いです。

目的と手段を履き違えないようにしたいものです。

次回は融資利用のシミュレーションをしてみます。

大和財託株式会社

藤原 正明