社長ブログ〜積小為大〜

不動産投資節税の年収目安について その2

大和財託の藤原です。

11月下旬に金融機関向けに決算説明会を実施しました。

【東京】

【大阪】

当社は非上場オーナー企業ですので、株主は私だけですから外部株主のことを気にする必要は一切なく、外部ステークホルダーで決算内容を細かく説明する相手先は金融機関のみのとなります。

取引金融機関が関東圏・関西圏で60を超えており、個別に説明する工数がかかるので東京と大阪で毎年開催しています。

説明会終了後にいくつかの金融機関の方とお話しましたが、私の話が自信に満ち溢れ、とてもわくわくしたとのことでした。

今期第11期の数字目標は以下の通りとなります。

| 【第11期目標】 | |

| 売上 | 150億円 |

| 営業利益 | 13億円 |

| 経常利益 | 11億円 |

売上150億円、経常利益11億円が「対外用」の目標となります。

これは固めに見た数字で、社内用の目標数字はより高いところに置いています。

新規事業が順調にマネタイズ化しそうですし、既存事業も伸びていますので、確実に達成できるでしょう。

私としてはこれでも成長をコントロール(抑制)しながら経営しています。

組織・人が育っていない中で早急な成長をすると、内部から崩壊していくのは過去色々見てきましたので。

9年後の売上1,000億円の実現に向けて着々と堅実経営してまいります。

本題です。

前々回の続きとなります。

「減価償却を活用した不動産投資節税をやるメリットがある年収の目安は?」

についてです。

前回の記事はこちら

前回の記事では不動産投資節税について、その仕組みを解説させていただきました。

その仕組みは、減価償却を計上し不動産所得がマイナスとなり他の所得と合算することで税金が安くなること、そして保有中と売却時の適用税率で差を取ることが出来るため、投資期間中トータルで見た場合でも税の繰り延べではなく本当の節税が出来る、というものでした。

一方で、この節税スキームは年収によってはメリットを享受できないばかりか、マイナスになってしまう点に注意が必要です。

今回は不動産投資節税のメリットを享受できる年収目安について具体に解説していきます。

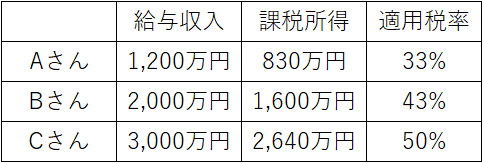

結論としては、給与としての年収で額面1,500万円以上あれば、不動産投資節税をやるメリットがあります。

それ以下であればトントンであったり、もっと年収が低いとむしろ損をしてしまうことになります。

具体に数字を用いて解説してきます。

同一物件を年収の異なる方が取得した場合の、保有中のパフォーマンス、売却時のパフォーマンス、投資期間トータルでのパフォーマンスを比較しています。

【購入物件】

築古1棟アパート

構造 :軽量鉄骨造

築年数 :築27年(減価償却期間5年)

物件金額 :5,000万円 (土地2,000万円、建物3,000万円)

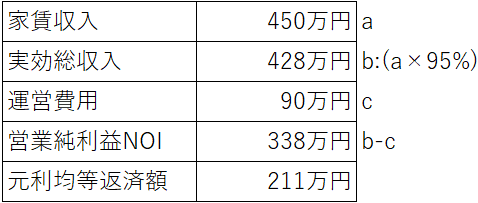

年間満室想定賃料:450万円 (表面利回り9%)

購入諸費用 :200万円

空室損滞納損 :賃料の5%

年間運営費用 :90万円

【資金計画】

自己資金 :200万円

借入金額 :5,000万円

金利 :2.4%

期間 :35年

返済方法 :元利均等

元利返済額:211万円/年

上記条件における物件収支、税引前キャッシュフロー(以下、税引前CF)は以下の通りとなります。

※当然ながらですが、税引前CFは年収による差は発生しません。

税引前CF= NOI338万円 - 元利返済額211万円 = 127万円

不動産投資の場合の最終手取りは、ここから所得税・住民税を納税して決まります。

この所得税・住民税は、他の所得(給与所得など)を合算し各種控除をした課税所得によって金額が決まります。

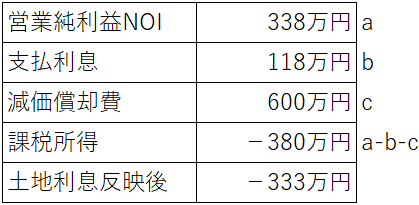

今回の上記物件を購入すると、減価償却費によって不動産所得自体はマイナスになり、給与所得と損益通算することとで税金が戻ってくることになりますが、その戻ってくる税金は本業である給与所得(年収)によって適用税率が変わるので、金額も変わってくることになります。

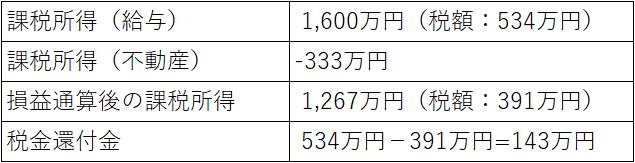

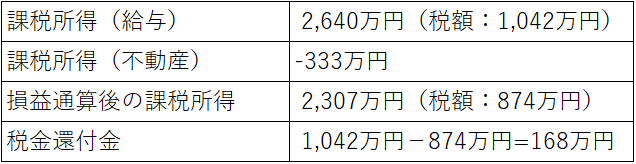

表のように不動産投資による課税所得はマイナス380万円となります。

そして損益通算するときには、土地取得のための借入金の支払利息金額相当分は損益通算できないという特例があるので、実際に損益通算できる金額は-333万円となります。

よって税引後キャッシュフロー(以下、税引後CF)は

税引後CF = 税引前CF127万円 + 税金還付金X万円 = Y万円

となります。

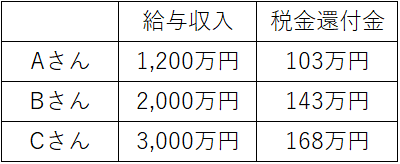

ここで、 冒頭に登場した方々に登場してもらい、それぞれ計算してみます。

Aさん

税引後CF = 税引前CF127万円 +税金還付金103万円 =230万円

所得税の還付と住民税減額の合計が103万円ということになり、税引前CFと合算すると230万円が1年間で手元に残った、ということです。

同様に、Bさん、Cさんも計算します。

Bさん

税引後CF = 税引前CF127万円 +税金還付金143万円 =270万円

Cさん

税引後CF = 税引前CF127万円 +税金還付金168万円 =295万円

このように、給与(給与所得)の違いにより、税金還付金が大きく異なることが分かります。

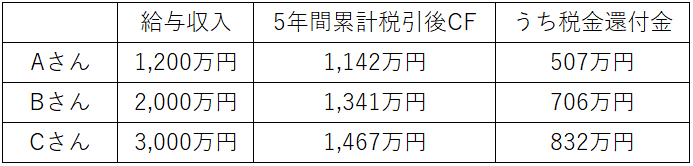

この物件を5年間保有したときの税引後CFの累計は以下の通りとなります。

ここまでを見ると、物件から直接的に生み出されるお金と、減価償却費計上による所得圧縮から生み出されるお金で、金額の差はあれど全員がメリットを享受しています。

しかし、投資というのは、売却まで完了して初めてそのパフォーマンスの結果を評価できるわけです。

売却までを含めて計算してみると、上記とはまた異なった事実が見えてきます。

長くなりましたので、次回に続きます。

大和財託株式会社

藤原 正明