社長ブログ〜積小為大〜

減価償却の節税って結局税の繰り延べじゃないの?

毎度お世話になります。

大和財託の藤原です。

9月に入り金融機関は上期決算に向けて積極的に動いてきた感じがします。

各金融機関はコロナ自粛によって、4~6月は貸金予算未達になっている状況で、8月以降徐々に回復してきており上期末の9月で融資残高を増やしたいという想いからです。

かぼちゃの馬車ショックに端を発した融資厳格化の流れは、2年以上経過したことにより、徐々にではありますが薄れてきた感じがしています。

事実、水面下情報では収益不動産向け融資を止めていたいくつかの金融機関が融資を再開するという情報も入ってきています。

特別の資産を持たない一般の方々は、融資を引いて自己資金・自己資本にレバレッジをかけて資産運用しなければ、お金が増えていきません。

この2年くらいは自己資金2~3割以上が求められたことから、築古の戸建など小規模・フルエクイティ投資が一部で流行っていたようですが、融資が利用できるようになればこの流れも変わってくると思います。

※先のかぼちゃの馬車ショックをはじめ色んな不正問題の反省点から、金融機関側は不動産業者・建設業者の見極めをしっかりしているようです。

過去に不正をした会社や経営者の場合は取扱いが不可の様です。もちろん当社は全て取扱い可能ですのでご安心ください。

関東・関西各エリアの金融機関と太い関係性を構築出来ているのが当社の強みですので、お客様のご状況に応じた金融機関をご紹介し、良い不動産投資をお手伝いしていきます。

さて、本題です。

前々回の記事で新たな利回り表示の罠についてご紹介しましたが、読者の方からTwitter経由で質問を受けていました。

「建物割合が低くても結局は投資パフォーマンスは同じだよね?」

という内容です。

以前の記事はこちら

「新たな利回り表記の罠に注意 その1」

「新たな利回り表記の罠に注意 その2」

本日は、「物件価格に占める建物割合は投資パフォーマンスに影響を及ぼさないか?」について解説していきます。

前回の記事でご紹介した通り、

建物割合が高いと減価償却費計上により保有中の税引後キャッシュフローを最大化できる一方、減価償却することで建物簿価、つまり仕入原価が下がり売却時には譲渡所得が高くなりそこで税金が多くかかるが、保有中の税率と売却時の税率差があることで、トータルで見れば建物割合が高いほうが投資パフォーマンスは良い、

というのがとりあえずの結論となります。

では、保有時と売却時の税率が同じ場合ではどうなのか、ということで今回シミュレーションしてみたいと思います。

想定されるのは、法人で保有した場合です。

ご周知の通り、個人は保有時は総合課税、売却時は分離課税なので適用税率が異なりますが、法人は保有時も売却時も全て同一所得として扱い税率は同じです。

※ただし、法人の場合でその法人が消費税課税事業者であった場合は、建物割合が低いと支払消費税が少なくなり、結果として物件を高買いしていることになるという別の問題は生じます。

以下のような物件を資産管理法人で保有した場合を想定します。

【投資シミュレーション条件】

物件価格 1億円

購入諸費用 500万円

構造:木造

建物付属設備:建物金額の20%相当(減価償却期間15年)

年間家賃収入:750万円

家賃下落率:毎年0.5%

空室損・滞納損:家賃収入×5%

運営費:家賃収入×20%(1年目)

※うち固都税50万円とし3年に一度建物固定資産税評価額の減額を行い固都税を減額

所有名義:法人

適用税率:25%

保有期間:15年

売却金額:8000万円 (売却表面利回り8.74%)

売却諸費用:売却金額×3%

融資金額:1億円

融資金利:1.5%

融資期間:30年

返済方法:元利均等

パターン① 土地割合が大きいケース 土地7000万円、建物3000万円

パターン② 建物割合が大きいケース 土地3000万円、建物7000万円

を変数としてシミュレーション結果を示します。

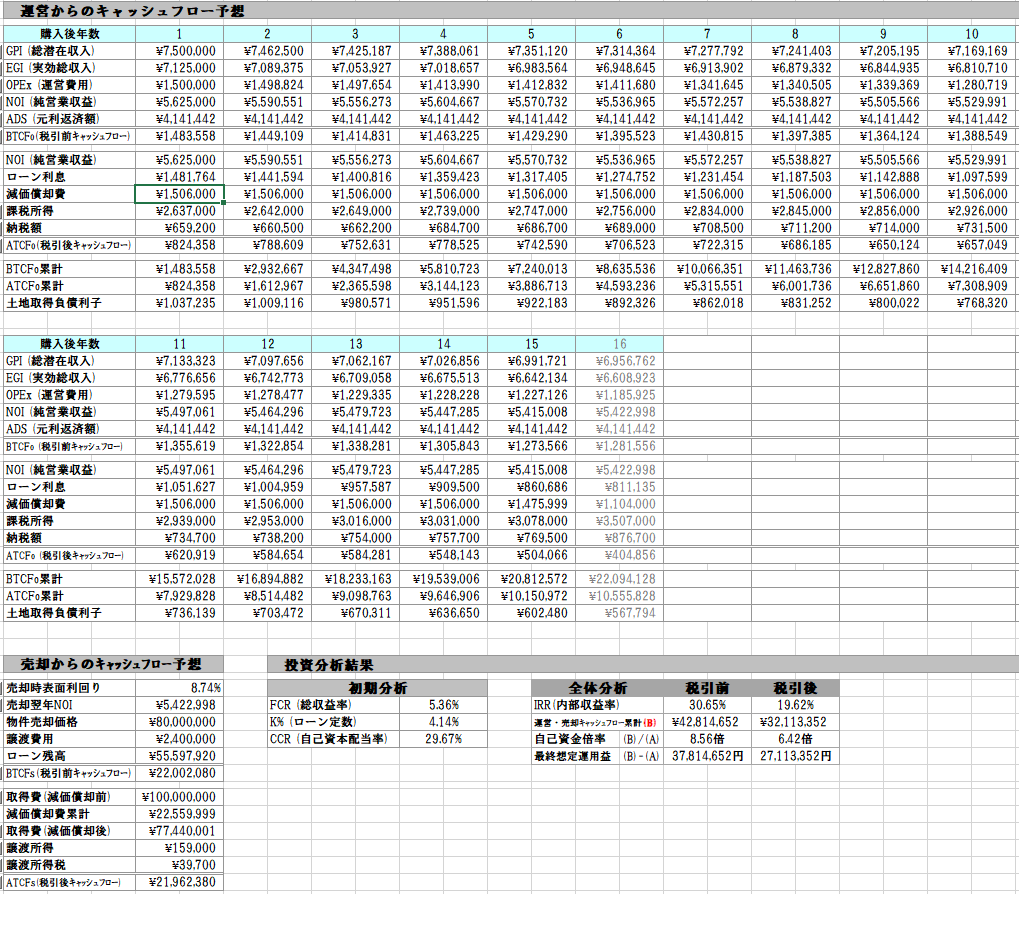

パターン① 土地割合が大きいケース

シミュレーション結果をまとめると以下の通りです。

・1年目

税引前CF 148.3万円

税引後CF 82.4万円

・15年間保有時の累積

税引前CF 2081.2万円

税引後CF 1015.0万円

・売却時

税引前売却CF 2200.2万円

税引後売却CF 2195.2万円

・保有中+売却のトータル

税引前売却CF 4281.4万円

税引後売却CF 3211.3万円

自己資金500万円を投資して、15年間運用したところ、最終的に3211.3万円になったという事になります。

単純な自己資金倍率は6.42倍となり、貨幣の現在価値を考慮した真の利回り内部収益率IRRは19.62%となります。

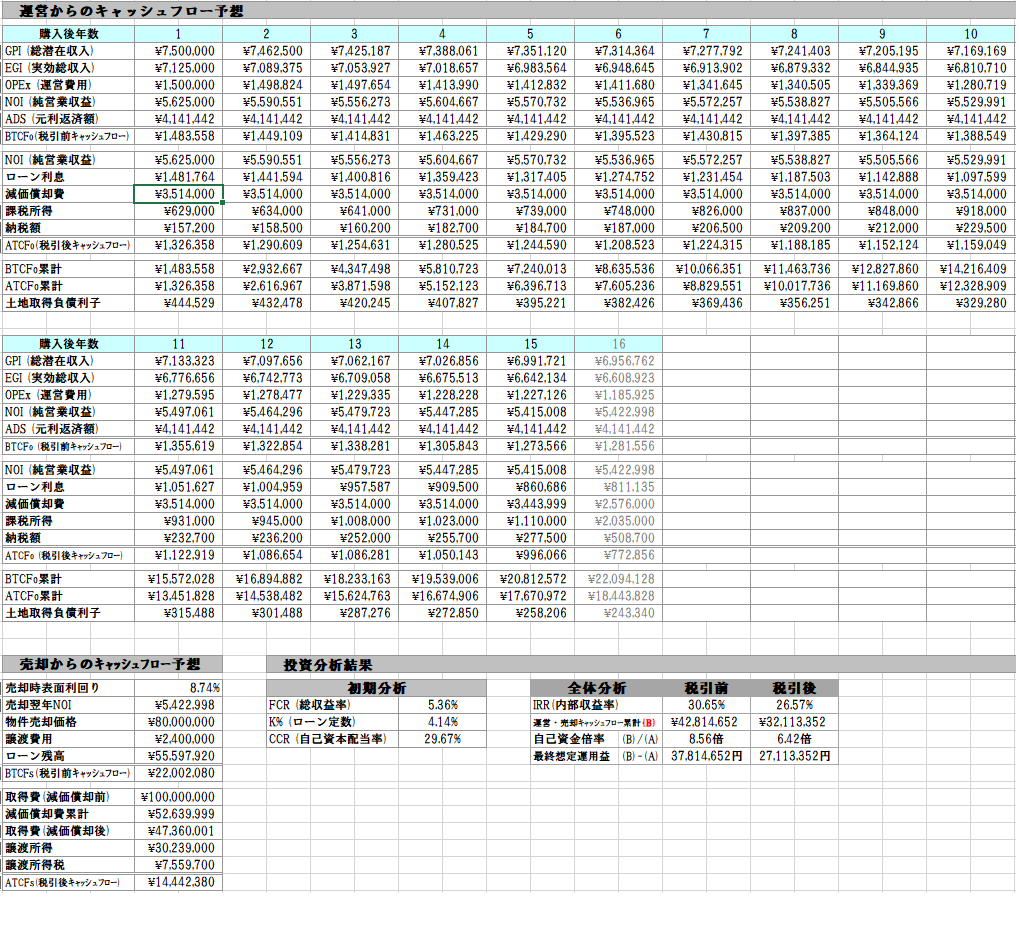

パターン② 建物割合が大きいケース

シミュレーション結果をまとめると以下の通りです。

・1年目

税引前CF 148.3万円

税引後CF 132.6万円

・15年間保有時の累積

税引前CF 2081.2万円

税引後CF 1767.0万円

・売却時

税引前売却CF 2200.2万円

税引後売却CF 1444.2万円

・保有中+売却のトータル

税引前売却CF 4281.4万円

税引後売却CF 3211.3万円

自己資金500万円を投資して、15年間運用したところ、最終的に3211.3万円になったという事になります。

単純な自己資金倍率は6.42倍となり、貨幣の現在価値を考慮した真の利回り内部収益率IRRは26.57%となります。

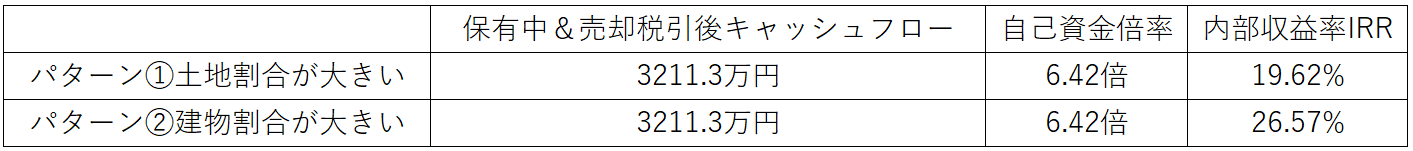

①と②をまとめると次の通りとなります。

保有中と売却時の税率が同じである法人の場合、税引後キャッシュフローの総額は変わらないという結果になりました。

一方で、投資の真の利回りである内部収益率IRRについては、建物割合が高いパターン②のほうが7%近くも高い結果となりました。

これはどういうことかと言えば、

・土地割合が高いケースでは、保有中は減価償却費が小さいため税負担が大きく税引後キャッシュフローは少ないものの、売却時には簿価減少が軽微で済むため売却所得も小さく税負担が軽い

・建物割合が高いケースでは、保有中は減価償却費が大きいため税負担が小さく税引後キャッシュフローは大きく、売却時には簿価が大きく減少し売却所得が大きくなり税負担が大きい

ということが起因しています。

お金というのは、時間によってその価値が変わるものです。(貨幣の現在価値の概念)

今100万円あればそれを使ったり運用することができるので価値は100万円だが、15年後の100万円は15年間待たなければ100万円を手にして利用できないので価値が低い、といえば分かりやすいと思います。

(そもそも15年後に本当に手に入るのか、という不確実性も増しことも将来のお金の価値の方が低いという理由になります)

その考えでいけば、建物割合を高めて保有中の税引後キャッシュフローを最大化し早期に現金を得たほうが、その現金を次の投資原資にして運用を加速できるようになるため良い、という事ができます。

これが内部収益率の差になって現れているということです。

結論として、

保有中と売却時の税率が同一であれば建物割合に関わらず、投資終了時に得る現金の絶対額には変わりはないものの、貨幣の現在価値を考えれば建物割合を高めて早期に現金を得られるほうが、投資パフォーマンスとしては有利、

となります。

今後不動産投資における土地建物割合の重要性のヒントにして頂けたら幸いです。

大和財託株式会社

藤原 正明

藤原個人のTwitterを始めました。

不動産関連のつぶやきをしていますのでぜひフォローくださいませ。(相互フォロー歓迎)

@fujiwaramasaaki