2015年1月1日の税制改正により、相続税は大幅に増税しました。

増税のポイントを2つ解説します。

- 基礎控除額の引き下げ

- 税率の細分化と引き上げ

目次

1.基礎控除額の引き下げ

相続税の課税対象にならない「基礎控除額」の計算方法が変わりました。

平成26年12月31日まで: 5,000万円+(1,000万円×法定相続人)

平成27年1月1日以降: 3,000万円+(600万円×法定相続人)

たとえば相続する遺産が7,000万円で、子ども2人で相続する場合

改正前の基礎控除額は、

5,000万円+(1,000万円×2)=7,000万円

全額控除になり、相続税は発生しませんでした。

しかし改正後は

3,000万円+(600万円×2)=2,800万円

2,800万円が控除額となるため、相続遺産7,000万円から2,800万円を引いた4,200万円が相続税の課税対象になります。

基礎控除額の引き下げにより、課税対象者が増えたことになります。

国税庁が発表した「平成30年分相続税の申告事績の概要」によると

相続税が課税対象者の割合は、2014年の約4.4%から2015年には約8.0%と顕著に増加しています。

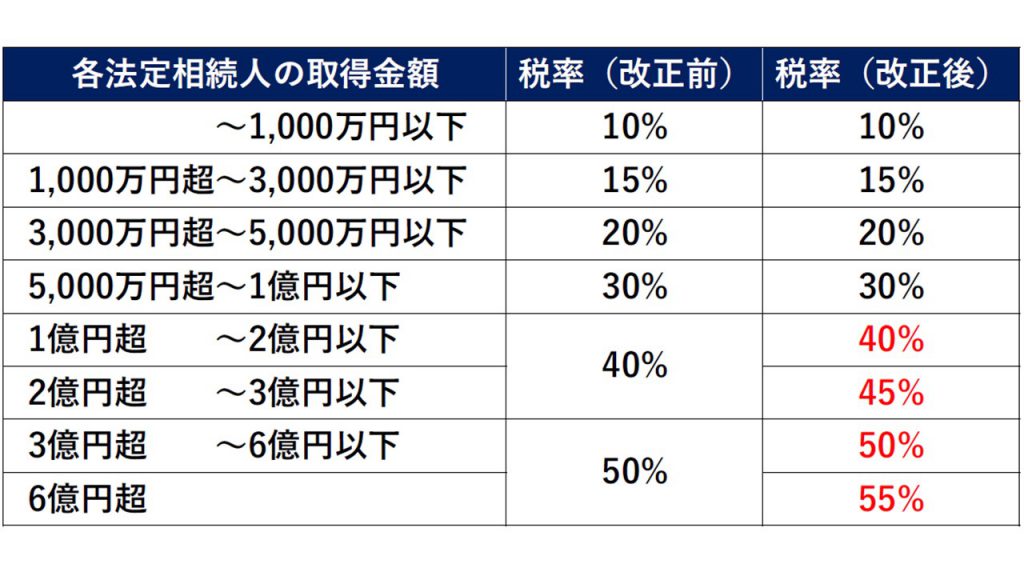

2.税率の細分化と引き上げ

相続税は、所得税と同様に累進課税制度が適用されます。

税制改正により変化したのは最高税率です。

改正前:相続金額3億円で50%

改正後:相続額2億円で55%

また、税率が細分化されたため増額になる場合もあります。

改正前までは相続税の課税対象者ではなかった方も、改正後は相続税が発生する場合があります。

事前の対策で、相続税の負担を軽減できる可能性があるので、相続者・被相続者共に早めに検討することをおすすめします。

大和財託では、アパート・マンション建築や、所有の土地を担保にして収益不動産を購入する土地活用方法で相続税評価額を圧縮する相続税対策を提案しております。お気軽にご相談ください。

監修者

藤原 正明/大和財託株式会社 代表取締役CEO

昭和55年生まれ 岩手県出身

三井不動産レジデンシャル株式会社で分譲マンション開発業務に携わり、その後関東圏の不動産会社で収益不動産の売買・管理の実務経験を積む。

平成25年に大和財託株式会社を設立。不動産・建築領域等を活用した資産価値共創事業を東京・大阪をはじめとする主要都市圏で展開する。

資産価値を創る様々なサービスを駆使し、“圧倒的顧客ファースト”を掲げ、お客様の人生に伴走しながら今までにない価値を開発・建築している。

自社で運営しているYouTubeチャンネル『藤原正明の「最強の不動産投資チャンネル」<大和財託株式会社>』やXといった様々なプラットフォームで資産運用についての知識や考え方を発信している。

書籍「収益性と節税を最大化させる不動産投資の成功法則」や「収益性と相続税対策を両立する土地活用の成功法則」を発売中。