本コラムでは、中小企業において収益不動産を活用するメリットの一つ、法人税の負担を軽減できることについて、詳しく解説します。

目次

法人が収益不動産を活用して節税を行うメリット

収益不動産を取得すると、建物の減価償却費を計上することによって、申告する所得が圧縮され、法人税の納税負担を抑える、つまり節税が可能です。

減価償却費を抑えられる節税スキームには、ほかにも生命保険や太陽光発電、オペレーティングリースなどさまざまな種類があります。

しかし、多額のキャッシュアウトを伴わず、本業に余分な負担をかけずに利用できるのは不動産投資以外にありません。

収益不動産は、キャッシュアウトを伴わずに減価償却効果が得られるだけでなく、万が一のときにはいつでも売却できるのが、非常に大きなメリットであると言えます。

法人の節税対策には中古一棟アパート・マンション

数ある収益不動産の中でも、短期間で大きな減価償却費を取りやすいのが、中古一棟アパート・マンションです。

なかでもおすすめなのは、耐用年数が短い木造、軽量鉄骨造の中古一棟アパート・マンションです。

木造の耐用年数は22年、軽量鉄骨造は27年ですが、税法で定められた中古物件の償却年数計算式に当てはめて計算すると、耐用年数を超えた木造物件の償却年数は4年、軽量鉄骨造物件は5年となります。

仮に建物の価格が5,000万円だとすれば、木造物件なら4年間にわたって1,250万円ずつ、軽量鉄骨造物件なら5年間にわたって1,000万円ずつ減価償却費を計上することができるわけです。

収益不動産の減価償却を活用した節税シミュレーション

これを踏まえて、耐用年数を超えた軽量鉄骨造の中古アパート1棟を取得し、その減価償却によってどれだけの節税効果が得られるのかをシミュレーションで解説します。

物件(軽量鉄骨造 築27年)

物件価格 9,500万円

購入諸経費 500万円 ※すべて土地・建物に分けて資産計上とする

総投資額 1億円 (土地:3,000万円、建物7,000万円)

満室想定家賃 860万円 表面利回り 9.05% ※賃料は毎年0.5%下落

空室損・滞納損 40万円

運営費 170万円

NOI 650万円 FCR 6.5%

【融資条件】

信用金庫からの借り入れ

借入金額:9,000万円 (自己資金:1,000万円)

金利:2%

返済期間:25年

元利均等返済

年間返済額:458万円

(ローン定数K:5.08% イールドギャップYG:1.42%)

※NOI、FCR、ローン定数K、イールドギャップYGについてはこちらの記事を参考下さい。

以上の条件で導き出される物件の税引前キャッシュフローは、次のとおりです。

税引前キャッシュフロー=NOI:650万円-年間返済額:458万円=192万円

では、この物件では、どれくらいの減価償却費が得られるのでしょうか。

1年目の減価償却と損金計上

耐用年数を超えた軽量鉄骨造の建物の償却年数は5年ですから、1年あたりの減価償却費は1,400万円となります。

1年あたりの減価償却費=建物:7,000万円÷5年=1,400万円

不動産投資では、減価償却費のほかに、運営費やローンの支払い利息なども費用として計上できます。

NOIから減価償却費と支払い利息を差し引くと、1年目の本物件の課税所得(損金)は以下のようになります。

1年目の収益不動産の課税所得(損金)

NOI:650万円-支払い利息:177万円-減価償却費:1,400万円=△927万円

以上の計算の結果、この物件を所有すると1年目に927万円の損金を計上できることがわかりました。

一年目の節税金額

現在、日本における法定実効税率は約33%なので、927万円をこの税率で掛ければ、どれくらい納税額が抑えられるのかを割り出すことができます。

1年目の税圧縮効果

△927万円×33%=△306万円

このように、大きな減価償却費を取ることによって、1年目に300万円以上を節税することができました。

5年間の節税効果

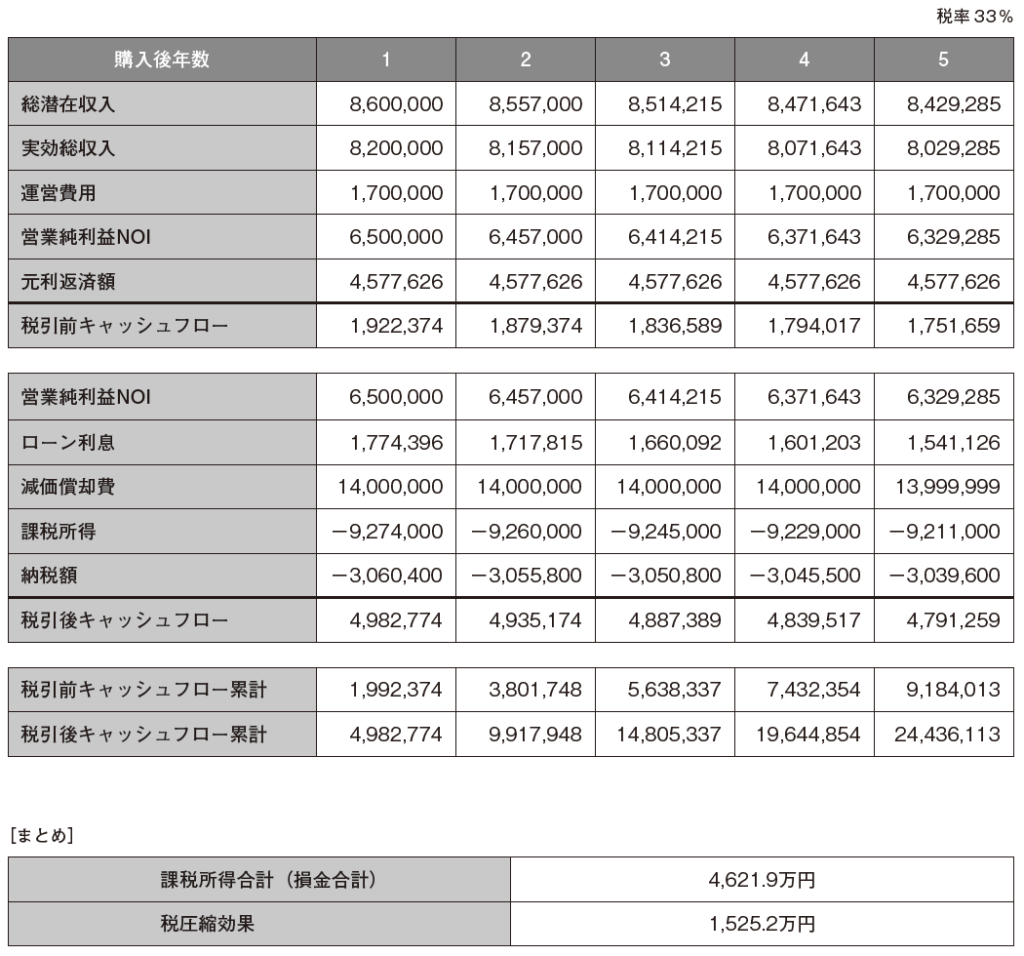

すでに述べたように、この物件による減価償却効果は5年間にわたって続きます。その影響による収益と納税額の推移をシミュレーションしたのが下の図になります。

賃料が毎年0.5%ずつ下落すると想定しているため、税引前キャッシュフローも年々減っていますが、それに加え、毎年1,400万円ずつの減価償却費を計上しているので、課税所得は5年間にわたって920万円以上ずつの赤字となります。

5年間累計の損金は4621.9万円です。

これを実効税率33%で割ると、5年間で合計1,525.2万円もの税圧縮効果が得られることになります。

6年目以降の節税対策

このシミュレーションのケースでは6年目に減価償却効果がなくなり、その後は納税負担が増してしまいます。

当社では、減価償却効果がなくなった物件は売却するか、別の物件を取得して引き続き効果を得るか、という2つの方法を提案しています。

当社が提供する中古アパート・マンション物件は、リノベーションによるバリューアップなどによって、売却価格が購入価格の9割を上回る物件がほとんどであり、最終的なキャッシュフローを確保しやすいとご好評をいただいております(多くは税金対策をしたい当社顧客にまた購入いただいております)。

このほか、物件価格に対して実売土地値が付いている物件や、大規模修繕済みで次の買い手も安定的に税の繰り延べができる物件なども、価格が下がりにくいので、最終的なキャッシュフローが得やすくなります。

法人の節税対策に収益不動産を活用するメリットのまとめ

本記事で解説したシミュレーションから分かる通り、法人の場合、税の繰り延べとはいえ、節税目的に収益不動産を活用するメリットは非常に大きいと言えます。

✓中小企業経営者の方におすすめのコラム一覧

当社が中小経営者の方向けに提供しているサービスの詳細は、収益不動産を活用し経営者の多様なニーズに応えるサービス「企業未来戦略」をご覧ください。

法人税対策、事業安定や事業承継、経営者個人の資産運用などでお悩み・ご相談がございましたら、ぜひ大和財託のプライベート相談をご利用ください。

中小企業経営者向け不動産投資セミナーのお知らせ

2020年5月に出版した新版書籍「中小企業経営者こそ収益不動産に投資しなさい」の出版記念としまして、中小企業経営者の方向けの不動産投資セミナーを開催いたします。

セミナーでは、書籍の著者でもある大和財託株式会社の代表取締役CEO 藤原正明が登壇予定です。

大阪では2020年7月25日(土)開催、東京では2020年9月5日(土)開催を予定しております。

→本セミナーは終了しました。

詳しくは、「セミナー情報」をご覧ください。

監修者

藤原 正明/大和財託株式会社 代表取締役CEO

昭和55年生、岩手県出身、岩手大学工学部卒。

三井不動産レジデンシャル株式会社で分譲マンション開発に携わり、その後不動産会社で収益不動産の売買・管理の実務経験を積む。

2013年に大和財託株式会社を設立。収益不動産を活用した資産運用コンサルティング事業を関東・関西で展開。

中小企業経営者、土地オーナー、開業医・勤務医、高年収会社員などに対して多様な資産運用サービスを提供している。

自社設計施工により高品質ローコストを実現している新築1棟アパート・マンション、中古物件のリスクを排除した中古1棟リノベーション物件、デジタルテクノロジーを活用した不動産小口化・証券化商品、利益最大化を実現する賃貸管理サービスなどを、顧客のニーズに合わせて組み合わせて提案できることが強みである。

資産運用領域で日本No.1の会社を目指し日々経営にあたっている。

マッスル社長としてYouTubeでも活躍中。

書籍「収益性と節税を最大化させる不動産投資の成功法則」や「収益性と相続税対策を両立する土地活用の成功法則」を発売中。