本コラムでは、中小企業において経営者個人が収益不動産を活用することで所得税や住民税の負担を減らす税金対策について詳しく解説します。

目次

不動産投資を活用した経営者個人の節税対策は「税制のゆがみ」を利用する

経営者個人が不動産投資を活用して節税する場合は「税制のゆがみ」を利用し、売却時に納める税金を減らすことで節税対策ができます。

総合課税方式

日本の税制では、個人名義で取得した不動産からの家賃による所得(不動産所得)は、給与所得や事業所得などと合算し、課税所得を決定します。

これを「総合課税方式」といいます。

総合課税により算出された所得により税金が確定しますが、日本の税制は累進課税を採用しており、所得が高いほど税率が高くなります。

諸条件により多少異なりますが、給与年収が1,000万円の方は所得税・住民税の税率は30%、年収2,000万円で43%、年収5,000万円となると55%となります。

この累進課税のため、たとえ同じ不動産所得を得ている方でも、本業の所得が多くなればなるほど、納める税金の額が大きくなります。

分離課税方式

一方、不動産を売却する際には、「分離課税方式」が取られます。

不動産売却時の所得(譲渡所得)に対して、不動産の保有期間に応じて決められている税率を掛けて納税額を決定します。

保有期間が5年未満の物件を売却して得たものが「短期譲渡所得」、5年以上保有した物件を売却して得たものが「長期譲渡所得」です。

短期譲渡所得の場合、個人所得税と住民税の合計税率は39%ですが、長期譲渡所得の場合は20%と税率が大幅に下がります。

税制のゆがみ

「総合課税方式」と「分離課税方式」との間で、税率に大きな開きがあることに着目してください。

これが「税制のゆがみ」です。

個人で不動産を保有する場合も、保有期間中は法人と同じように減価償却費を計上して、税の繰り延べ効果を得ることができます。

しかも、累進課税なので、税率が高い人ほどより大きな節税効果を享受できるわけです。

一方、売却時には、長期譲渡であれば20%の税率のみです。

購入価格と売却価格が同額であったケースを仮定すると、保有中の所得税・住民税率が50%だった場合、長期譲渡税率20%との差は30%となることから、減価償却費×30%がまるまる節税出来てしまうことになります。

この「税制のゆがみ」を利用できるのは、個人ならではの大きなメリットだと言えます。

経営者個人が節税を行う場合の具体的なシミュレーション

ここからはどれくらいの節税効果が期待できるのか、具体的なシミュレーションで解説します。

シミュレーションの条件

経営者個人が以下に記載の条件で物件を取得したと仮定し、所得税・住民税の税率は50%だったとします。

物件(軽量鉄骨造 築27年)

物件価格 9,500万円

購入諸経費 500万円 ※すべて土地・建物に分けて資産計上とする

総投資額 1億円 (土地:3,000万円、建物7,000万円)

満室想定家賃 860万円 表面利回り 9.05%

※賃料は毎年0.5%下落

空室損・滞納損 40万円

運営費 170万円

NOI 650万円 FCR 6.5%

【融資条件】

信用金庫からの借り入れ

借入金額:9,000万円 (自己資金:1,000万円)

金利:2%

返済期間:25年

元利均等返済

年間返済額:458万円

(ローン定数K:5.08% イールドギャップYG:1.42%)

※NOI、FCR、ローン定数K、イールドギャップYGについてはこちらの記事を参考下さい。

1年目の節税効果

NOIからローンの支払い利息、減価償却費を差し引いた1年目の損金は927万円です。

1年目の不動産所得=NOI:650万円-支払い利息:177万円-減価償却費:1,400万円=△927万円

※厳密には、不動産所得がマイナスのときに給与所得など他の所得と損益通算する場合、土地取得にかかる支払利息分は損益通算から控除するというルールがあるため、上記の計算結果とは異なります。

ここでは説明を分かりやすくするため、あえてこのルールを考慮せずに話を進めます。

個人にかかる所得税・住民税の合計税率は50%なので、1年目の税圧縮効果は以下になります。

△927万円×50%=△463.7万円

5年間の節税効果

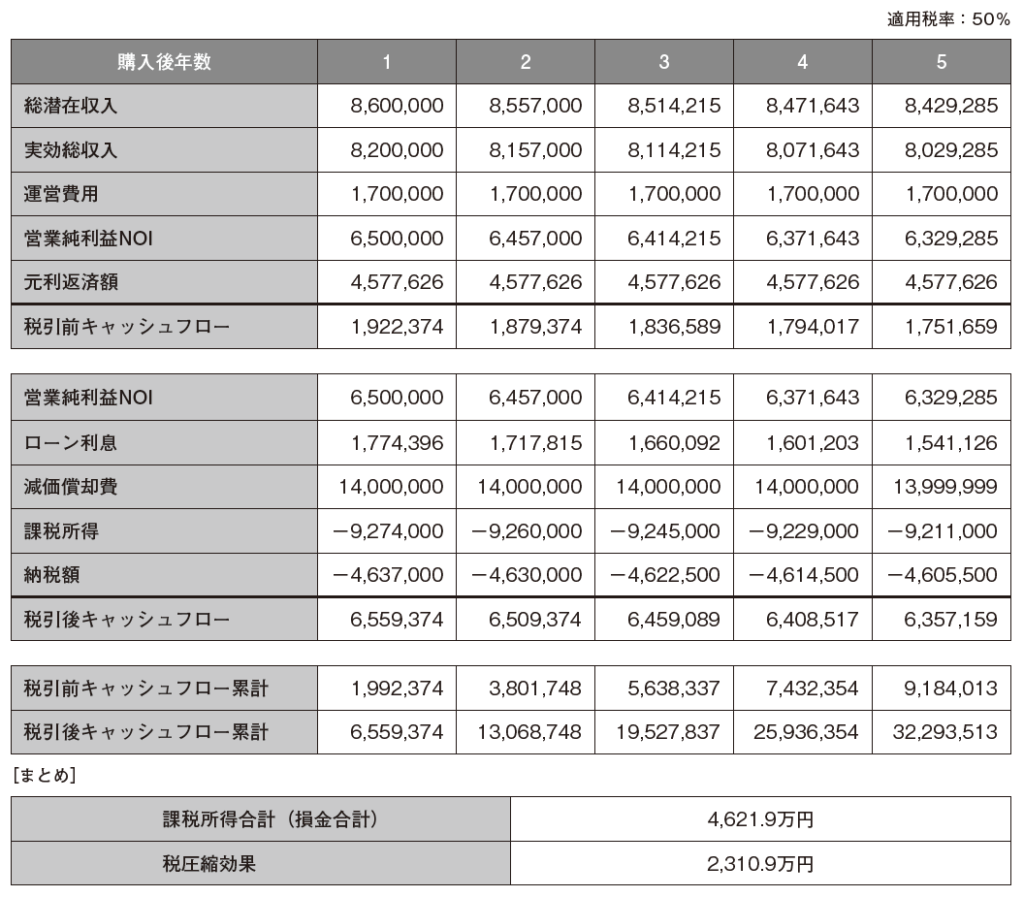

さらに、減価償却効果などによって、5年間の収益と納税額がどのように推移するのかをシミュレーションしたのが下の図になります。

5年間の税引前キャッシュフローの累計は918.4万円、損金の合計額は△4,621.9万円となりました。

税率は50%ですから、損金×50%の△2,310.9万円が5年間の税圧縮効果ということになります。

5年間の税圧縮効果

△4,621.9万円×50%=△2,310.9万円

物件売却時の納税額

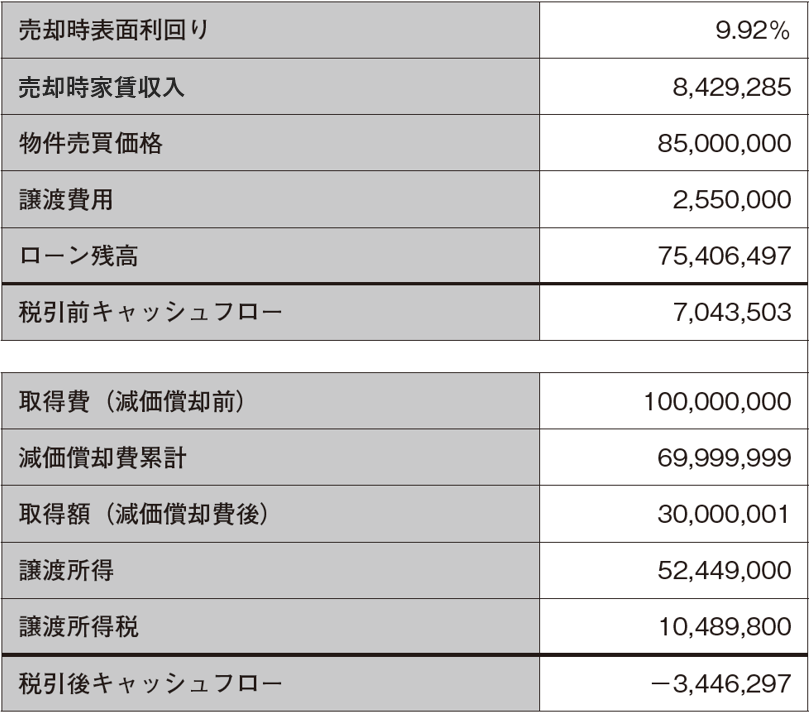

売却条件は以下を仮定し、売却時の納税額を見ていきます。

譲渡所得は5,244.9万円です。

売却条件価格 8,500万円(購入時から10%下落)

売却利回り 9.92%

売却諸費用 255万円

売却収支と納税額は下の図のようになります。

保有期間が5年超の長期譲渡所得となるため、20%の税率が適用されます。

・個人の譲渡所得税

譲渡所得(b):5,244.9万円×20%=1,048.9万円

a-b=681.9万円

この計算から、譲渡所得税は681.9万円となります。

節税効果で得られる最終的なキャッシュフロー

この節税効果によって、自己資金1,000万円の投下に対し、最終的にどれだけのキャッシュフローが得られるのでしょうか。

保有期間中の累積税引前キャッシュフロー:(a)918.4万円

保有期間中の累計節税金額 :(b)2,310.9万円

保有期間中の累積税引後キャッシュフロー:(a+b)3,229.3万円

売却時の税引後キャッシュフロー :(c)△344.6万円

最終キャッシュフロー

a+b+c=3,229.3万円−344.6万円=2,884.7万円

保有期間中と売却時のキャッシュフローの累計は、税引後で2,884.7万円となりました。

具体的シミュレーションの結果

自己資金1,000万円を差し引けば、1800万円以上、現金が増えたことになります。

これほどの税圧縮効果やキャッシュフローが得られるのなら、オーナー経営者は役員報酬を高めに設定して、そのお金を不動産投資に回したほうが得策と言えるかもしれません。

累進課税によって税率は上がりますが、減価償却による税圧縮効果も高まるので、戦略次第では有利になるケースも多いはずです。

高めの報酬を受け取りそのお金で収益不動産を計画的に取得すれば、個人資産がどんどん膨らんでいきますので、経営者ご自身や家族の将来も、より安泰になるのではないでしょうか。

経営者個人が不動産投資で節税を行うことについてのまとめ

本記事で解説したシミュレーションから分かる通り、中小企業の経営者個人においても、節税目的で収益不動産を活用するメリットは非常に大きいと言えます。

大和財託の不動産投資コンサルティングサービス

大和財託では、これから不動産投資を始めようとお考えの方、現在すでに一棟アパートや区分マンションをご所有の方にも無料で投資相談を行っています。

当社は50を超える多数の金融機関と太い信頼関係を構築し、これまでたくさんのお客様に有利な条件での借り入れを実現してきました。

不動産投資について学ぶ時間がとれない方も安心してお任せいただけるよう全面的にサポートいたしますので、ぜひお気軽にご相談ください。

「プライベート相談」にお申込みいただいた方には、お客様に最適な資産運用の方法をご提案いたします。

「プライベート相談」は、東京、大阪会場に加えてオンラインでも面談を行っておりますので、全国から参加いただけます。

大和財託の不動産投資セミナー

大和財託では、不動産投資で失敗しない為の原理原則やノウハウ、過去の事例を一人でも多くの方にお伝えしたいと思い、オンラインにて無料で不動産投資セミナーを開催しております。

不動産投資の指標についても詳しく解説していますので、さらに理解を深めたい方はぜひご利用ください。

セミナー後の強引な営業は一切ございません。

プライベート相談はまだちょっと早いかも…という方、これから不動産投資を始める方、これから不動産投資のゴールを考えたい方も当社のコンサルタントがサポートいたしますので、ぜひお気軽にお申込みください。

監修者

藤原 正明/大和財託株式会社 代表取締役CEO

昭和55年生まれ 岩手県出身

三井不動産レジデンシャル株式会社で分譲マンション開発業務に携わり、その後関東圏の不動産会社で収益不動産の売買・管理の実務経験を積む。

平成25年に大和財託株式会社を設立。不動産・建築領域等を活用した資産価値共創事業を東京・大阪をはじめとする主要都市圏で展開する。

資産価値を創る様々なサービスを駆使し、“圧倒的顧客ファースト”を掲げ、お客様の人生に伴走しながら今までにない価値を開発・建築している。

自社で運営しているYouTubeチャンネル『藤原正明の「最強の不動産投資チャンネル」<大和財託株式会社>』やXといった様々なプラットフォームで資産運用についての知識や考え方を発信している。

書籍「収益性と節税を最大化させる不動産投資の成功法則」や「収益性と相続税対策を両立する土地活用の成功法則」を発売中。