融資を受けて不動産投資をする場合、重要となる投資判断の指標が「イールドギャップ」です。

今回は、不動産投資を始める前に知っておくべき指標「イールドギャップ」について解説します。

目次

イールドギャップの正しい解釈

不動産投資に関する書籍やブログを調べると、「イールドギャップ(Yield gap)」という言葉がよく出てきます。

「イールド」は英語で「利回り」を意味しており、「イールドギャップ」は「利回りの相違」という意味になります。

よくある説明の内容を見ると、物件の表面利回りと借入金利の差のことを「イールドギャップ」と言い、「どんなに表面利回りが高くても、借入金利が高ければその差を大きく取れないので利益が残らない」などと解説されていることがあります。

実はこのイールドギャップに対する解釈は完全な間違いです。

「返済期間」の要素が入っていないイールドギャップは間違った解釈

先程の解説によると、表面利回り10%の物件を購入し、金利3.0%で資金を調達した場合、イールドギャップは7%ということになります。

実際に物件を購入した方は経験があると思いますが、融資を受ける際に金融機関から提示される条件は、「融資金額」「金利」「返済期間」です。

この3つの条件をもとに月々の返済金額が確定するのですが、先ほどの解釈には「返済期間」の要素が入っていません。

これでは、本当のイールドギャップを求めることはできませんし、誤った指標をもとに投資判断をすると、思わぬ損失を被る恐れがあります。

間違ったイールドギャップの解釈でシミュレーションした結果

仮に間違った解釈によるイールドギャップの期待値が7%以上だったとします。

その場合、以下のような物件は投資対象になり得るでしょうか。

物件価格 1 億円

年間家賃収入 1,000 万円(表面利回り10%)

借入金額 9,000 万円(金利3.0%、返済期間10 年)

年間返済額 1,040万円(元利均等返済)

先ほどの間違った解釈によると、イールドギャップは7%となりますが、この条件ではインカムゲインが出ません。

簡単に計算してみます。

【計算条件】

空室・滞納損失:年間家賃収入の5%

運営費:年間家賃収入の20%

実効総収入= 950 万円 (1,000 万円- 1,000 万円× 5%)

運営費= 200 万円 (1,000 万円× 20 %)

営業純利益(NOI)=750 万円 (実効総収入950 万円-運営費200 万円)

税引前キャッシュフロー =△ 290 万円 (NOI 750 万円-年間返済額1,040 万円)

結果として税引前キャッシュフローはマイナスになってしまいました。

間違ったイールドギャップでは、正しい投資判断ができないことがおわかりいただけると思

います。

正しいイールドギャップの解釈にはローン定数K(単位%)を使う

正しいイールドギャップはどうすれば導き出せるのでしょうか。

その計算のために必要となるのが「ローン定数K(単位%)」という指標です。

「ローン定数K」は金利と返済期間で決まる指標で、総借入金額に対しどの程度の割合で元利返済しているのかを示します。

借り入れに対する負担率のようなイメージです。

ローン定数Kは次の計算で求めることができます。

ローン定数K =年間返済額÷総借入金額 【%】

そして、総収益率(FCR)とローン定数Kの差が正しいイールドギャップとなります。

イールドギャップ(YG) =総収益率(FCR) −ローン定数K 【%】

ローン定数Kの計算式を見ると、「年間返済額」とあるように融資期間の要素が入っていることがわかります。

同じ借入金利でも、融資期間が長ければ年間返済額は小さくなるので、ローン定数Kも小さくなります。

ローン定数Kが小さくなれば総収益率(FCR)との差が大きくなるため、イールドギャップが大きく取れ、キャッシュフローも大きくなるのです。

正しい「イールドギャップ」を理解するための考え方

イールドギャップを理解するためには、「不動産投資は金融機関との共同事業である」という捉え方をするといいでしょう。

イールドギャップを理解するための「不動産投資は金融機関との共同事業である」という概念

たとえば一般の事業であれば、共同事業者からは「出資」という形でお金を出してもらい、事業で得た利益は出資割合に応じて分配します。

一方、不動産投資では「融資」という形で金融機関からお金を出してもらうので、利益分配には別のルールを当てはめなければなりません。

その利益の分け方を決めるのがイールドギャップであるということです。

もう少し詳しく述べると、収益物件から発生する営業純利益(NOI)の分配方法において、借り入れから発生する部分のうちローン定数K 相当は金融機関への返済に充てられ、投資家は残りの部分であるイールドギャップYG 相当のキャッシュフローを得る、という分配になります。

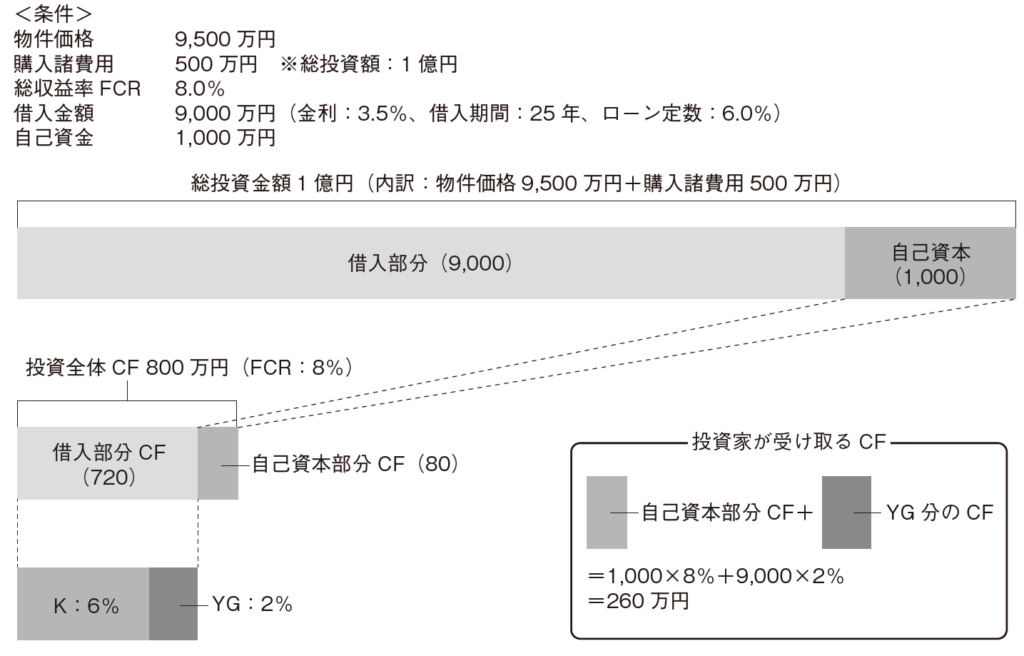

イールドギャップを理解するための「不動産投資は金融機関との共同事業である」具体例

概念の説明だけではわかりにくいと思いますので具体例を示します。

こちらは分配のイメージです。

税引前キャッシュフロー =自己資金× 総収益率(FCR) +借入額×イールドギャップ(YG)

となっていることがわかります。

投資家がキャッシュフローを高めるためには、2つの選択肢があります。

①自己資本(自己資金)部分を増やす

②イールドギャップをより大きく取る

①自己資本(自己資金)部分を増やす

追加で出せる資金があれば、自己資本を増やすことが可能です。

しかし、資金効率を考えると、一定の自己資金以上を投下するのは資金効率的に良くありませんの

で、無制限に自己資金を投下することはお勧めしません(自己資金30 % 程度までが現実的です)。

②イールドギャップをより大きく取る

具体的に言えば、借入金利を低くするか返済期間を長くすることで、ローン定数Kを低くすることができます。

借入期間を長くする場合、元金債務が減りにくくなるので、出口戦略をどうするのかということをしっかりシミュレーションすることが必要です。

以上が正しいイールドギャップについての説明ですが、これが理解できると、借り入れによる不動産投資でキャッシュフローを最大化させ、投資パフォーマンスを高める方法を賢く選択できるようになります。

重要指標イールドギャップは1.0 ~ 1.5%以上を目標にする

イールドギャップは最低何パーセントぐらいを目標とすべきなのでしょうか。

イールドギャップは1.0 ~ 1.5%以上

高いほうが望ましいのは言うまでもありませんが、逆にあまり低すぎるとキャッシュフローがマイナスとなる可能性が高くなるので、適正値の目安は押さえておきたいところです。

まず前提として押さえておきたいのは、イールドギャップは投資の初期段階の判断で用いる指標であるということです。

不動産投資の指標は変化する

投資指標は、いずれも「その時点での値」であり、時間の経過とともに変化します。

総収益率(FCR)は時間経過に伴う家賃下落や空室率の増減によって変動しますし、ローン定数Kは金利が上下し、元金返済が進むと変化します。

不動産投資家の方々の多くは元利均等返済、すなわち金利変動がなければ返済期間中の返済金額は一定となる条件で借り入れをされます。

そして、借入残高は毎年減っていきます。

そのため、ローン定数Kは購入初期がいちばん低く、借入金の返済が進むにつれて毎年上昇していきます。

だからこそ、投資の初期段階において投資判断に用いる必要があるのです。

フルローンやオーバーローンで物件を購入する場合のイールドギャップ

この前提を踏まえたうえで、よくある投資条件での判断基準を考えてみましょう。

多くの方は、フルローン、あるいはそれに近い借り入れでの投資を考えるはずです。

当社では、リスクを抑える観点から一定以上(たとえば10%)の自己資金の投下を推奨していますが、自己資金を極力抑えて短期で一定の規模まで投資をしたいと希望される方が多いのが現状です。

では、フルローンやオーバーローンで物件を購入する場合、どの程度のイールドギャップを目標にすればいいのでしょうか。

現在の不動産市況および融資情勢を鑑みると、当社では1.0 ~ 1.5%以上を確保できるようにするのが望ましいと考えます。

全額以上を借り入れるオーバーローンの場合、総投資金額1億円、イールドギャップ1.5%の条件で

融資を受け、税引前キャッシュフロー150 万円を得るという計算です。

イールドギャップはあくまでも判断材料の一つ

イールドギャップ1.5%以上を満たさなければ投資対象にはなり得ないのかといえば、そうでもありません。

自己資金を多めに入れて、総収益率(FCR)からのキャッシュフローを多く取る方法もあります。

あるいは、保有中のキャッシュフローは少なくなりますが、後述する潜在キャッシュフローである元金返済は進みますので、保有中のキャッシュフロー目的ではなく、売却時キャッシュフローを得る投資ということであれば、イールドギャップが基準を多少下回ってもよいケースもあります。

その場合は、空室や滞納損失、修繕費用などの支出に備えて、手元に一定のキャッシュを保持しておくことをお勧めします。

最終的には物件ごとに個別の判断が必要ですが、イールドギャップの適正値は、あくまでも判断材料のひとつとして参考にしてください。

大和財託の不動産投資コンサルティング

大和財託では、これから不動産投資を始めようとお考えの方向けに、様々なコンテンツを無料で提供し、一人でも多くの方に不動産投資により経済的に豊かになっていただくサポートをしています。

不動産投資に興味がある、これから不動産投資を始めたい、そんな方々の不動産投資を行う目的を明確にするお手伝いを無料でさせていただきます。

お客様のご要望やご状況、お悩みに合った、最適な不動産投資プランをご提案いたしますので、ぜひお気軽に当社の「プライベート相談」をご利用ください。

東京、大阪会場に加えて、オンラインでも面談を行っておりますので、全国から参加いただけます。

これから不動産投資を始める方に最適!大和財託の不動産投資セミナー

大和財託では、不動産投資で失敗しない為の原理原則やノウハウ、過去の事例を一人でも多くの方にお伝えしたいと思い、東京、大阪、オンラインにて無料で不動産投資セミナーを開催しております。

セミナー後の強引な営業は一切ございません。

プライベート相談はまだちょっと早いかも…という方、これから不動産投資を始める方、これから不動産投資のゴールを考えたい方も当社のコンサルタントがサポートいたしますので、ぜひお気軽にお申込みください。

監修者

藤原 正明/大和財託株式会社 代表取締役CEO

昭和55年生まれ 岩手県出身

三井不動産レジデンシャル株式会社で分譲マンション開発業務に携わり、その後関東圏の不動産会社で収益不動産の売買・管理の実務経験を積む。

平成25年に大和財託株式会社を設立。不動産・建築領域等を活用した資産価値共創事業を東京・大阪をはじめとする主要都市圏で展開する。

資産価値を創る様々なサービスを駆使し、“圧倒的顧客ファースト”を掲げ、お客様の人生に伴走しながら今までにない価値を開発・建築している。

自社で運営しているYouTubeチャンネル『藤原正明の「最強の不動産投資チャンネル」<大和財託株式会社>』やXといった様々なプラットフォームで資産運用についての知識や考え方を発信している。

書籍「収益性と節税を最大化させる不動産投資の成功法則」や「収益性と相続税対策を両立する土地活用の成功法則」を発売中。