目次

はじめに

不動産投資は相続税対策に非常に有効な手段です。

相続税対策として一般的に有効なのは、

地主の方の土地に賃貸物件を建築することで

保有資産の相続税評価額を下げ、

相続税を節税するという手法です。

前回は不動産投資がなぜ相続税対策に有効なのか

について解説しました。

前回の記事はこちら

今回は賃貸需要が見込めず

賃貸経営が成り立たない土地である場合に

相続税対策を行う方法を

当社から行う提案例を用いて解説いたします。

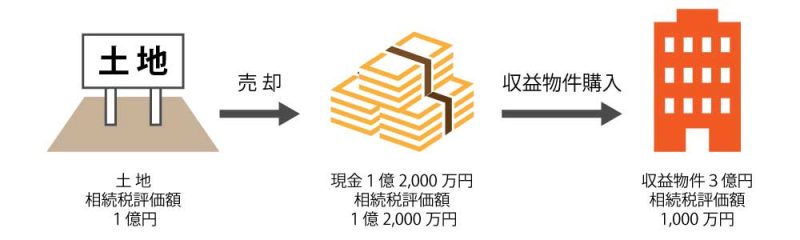

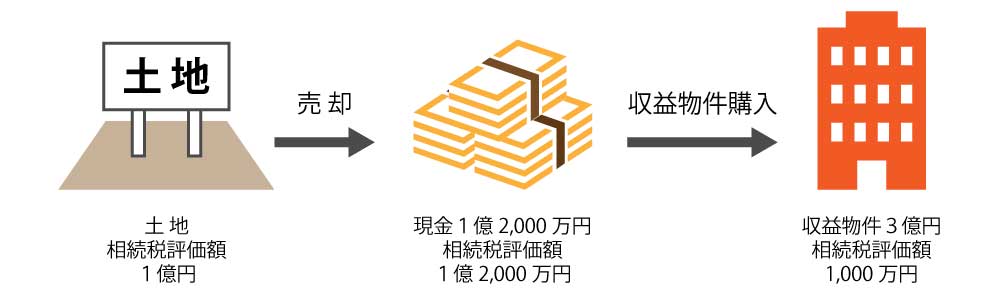

①土地を売却し、得た現金を元手に立地の良い収益物件を購入する

物件価格 :3億円

購入諸費用:2,000万円

総投資額 :3億2,000万円(自己資金:1億2,000万円、借入金額:2億円)

相続税評価額:1,000万円(収益物件相続税評価額2.1億円-借入金額2億円)

※収益物件相続税評価額の計算は前回記事参照

・相続税評価額を大幅に圧縮

・立地の良い収益物件に自己資金を30%投下しての賃貸経営の為、

安定的なキャッシュフローを生み出すことが可能。

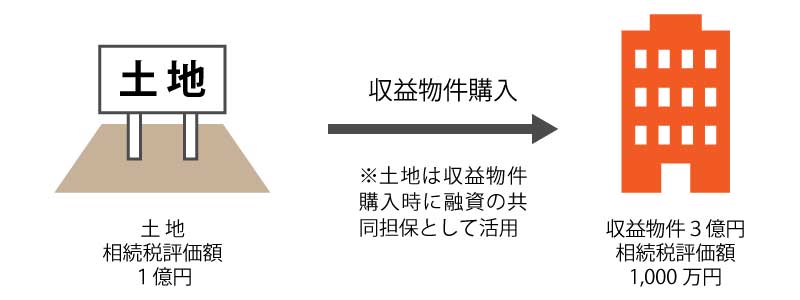

②土地はそのまま保有し、その土地を共同担保にしたうえで立地の良い収益物件を購入する

物件価格 :3億円

購入諸費用 :2,000万円

総投資額 :3億2,000万円(自己資金:2,000万円、借入金額:3億円)

相続税評価額:1,000万円(土地1億円+収益物件相続税評価額2.1億円-借入金額3億円)

・土地を手放さずに相続税対策を実現

・立地の良い収益物件のため、安定的なキャッシュフローを生み出すことが可能

土地を手放すことに抵抗がない方では

①の提案を受け入れるケースが多く見られます。

その場合、売却で得た現金を元手に一部融資を受けて、

立地が良く、今後も賃貸経営が成り立つと想定される物件を

購入してもらいます。

一方、②のケースでは先祖代々受け継いできた土地を

手放したくない方向けの提案です。

現状のままでは相続税評価(相続税路線価×面積)が高額になるため、

対策が必要です。

具体的には、土地を共同担保に入れたうえで融資を受け、

立地の良いエリアの物件を購入します。

①、②どちらのケースも、新たに購入する物件の相続税評価額より

借入金額が多くなるため、

購入した物件トータルでは相続税評価額はマイナスになります。

そして、そのマイナス分を他の資産と合算することで全体の評価が下がり、

相続税が圧縮されるという流れです。

まとめ

これまでの土地活用・相続税対策といえば、

収益物件を建てるという建築ありきでした。

当社では相続税対策+長期的な賃貸経営という観点で

相続税対策のコンサルティングを実施しています。

また、相続税対策は専門的な知識が必要ですので、

安易に行うのではなく、

ご自身が受け継いできた資産が目減りしてしまわないよう、

対策にあたっては相続に詳しい専門家に相談されることをお勧めします。

大和財託の不動産投資コンサルティング

大和財託では、これから不動産投資を始めようとお考えの方向けに、様々なコンテンツを無料で提供し、一人でも多くの方に不動産投資により経済的に豊かになっていただくサポートをしています。

不動産投資に興味がある、これから不動産投資を始めたい、そんな方々の不動産投資を行う目的を明確にするお手伝いを無料でさせていただきます。

お客様のご要望やご状況、お悩みに合った、最適な不動産投資プランをご提案いたしますので、ぜひお気軽に当社の「プライベート相談」をご利用ください。

東京、大阪会場に加えて、オンラインでも面談を行っておりますので、全国から参加いただけます。

これから不動産投資を始める方に最適!大和財託の不動産投資セミナー

大和財託では、不動産投資で失敗しない為の原理原則やノウハウ、過去の事例を一人でも多くの方にお伝えしたいと思い、東京、大阪、オンラインにて無料で不動産投資セミナーを開催しております。

セミナー後の強引な営業は一切ございません。

プライベート相談はまだちょっと早いかも…という方、これから不動産投資を始める方、これから不動産投資のゴールを考えたい方も当社のコンサルタントがサポートいたしますので、ぜひお気軽にお申込みください。